还房贷,等额本金or等额本息?

经常有同学疑惑,等额本金和等额本息有什么本质区别,到底哪个好。这其实不能简单地用孰优孰劣来下定论。下面老班就仔细讲解一下两种还款方式下,分别是怎么还钱的。先提个醒,这堂课内容比较多,不过要想真正搞懂房贷还款方式,同学们需要认真看完。

假设条件:

贷款300万,贷款利率6%,贷款期限25年(每月还款,共300期)。

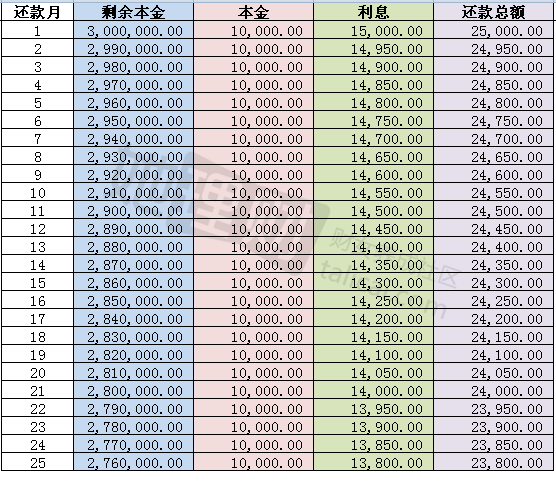

方案一:等额本金

顾名思义就是说每一期还掉相同的本金额度,那么一共300万的贷款300个月每月就是要还1万的本金。那么每个月的利息是怎么算的呢?

当月支付利息=剩余未还本金部分*年利率/12.

所以第一期应还利息=3,000,000*6%/12=15,000.

So,第一期应还总额=本金+利息=10,000+15,000=25,000.

接下来看第二期,已经还掉1万本金了,剩余未还本金为299万,这一月依然还1万的本金,还利息=2,990,000*6%/12=14,950.第二期总还款=10,000+14,950=24,950.

以此类推,可以算出全部300期的详细还款构成。

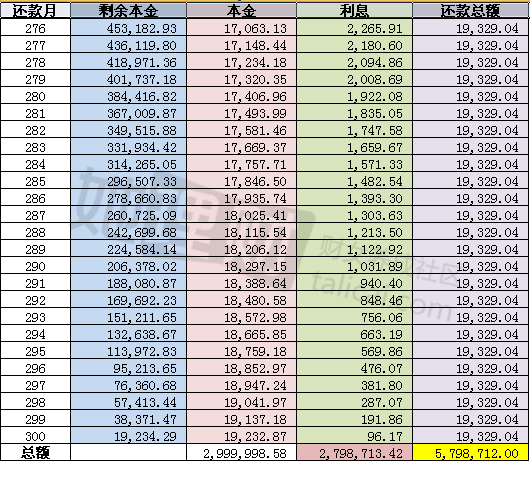

整个表格太长啦,就贴前25期和最后25期,示意一下。

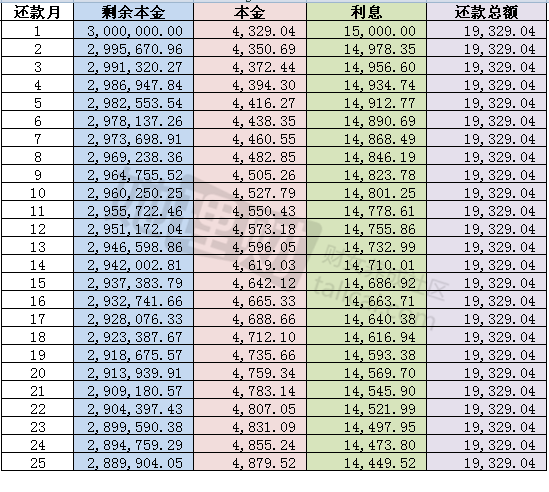

方案二:等额本息

等额本息的情况下,要在300期内把300W的本金刚好还掉,又保证每一期的总还款数相同。这个计算就复杂啦,必须用专门的金融计算器(或者Excel公式),如果有童鞋感兴趣的话网上搜“理财计算器”也可以自己算一下过过瘾。Anyway,用高端的计算器算出来等额本息每期还款总额为19329.04。别看每期还款总额一样,其中本金和利息的组成可不一样。

计算利息的方式一样,当月支付利息=剩余未还本金部分*年利率/12.

拿第一期来说,利息=3,000,000*6%/12=15,000

So,第一期本金=还款总额-利息=19329.04-15,000=4329.04

到第二期本金还剩下3,000,000-4329.04=2,995,670.96,利息=2,995,670.96*6%/12=14,956.6

So,第二期本金=19329.04-14,956.6=4,372.44,以此类推。同样看下前25期和后25期。

大家看最后总额那一栏应该发现了,等额本金方式下所付出的的利息和还款总额都小于等额本息方式。这个为什么捏?原理简单来说就是:因为在最初阶段等额本金还的本金比较多,那么剩余本金就相对较小,因而相应所付的利息也就少。从表中也可以看出,等额本金每一期的利息都小于等额本息,因此总利息必然也是更小的。两种方式本金总数都一样,利息少的自然还款总额也就少。

既然这样,那干嘛还选择等额本息?亲,等额本金虽然总体上节约成本,但有一个不得不面对的现实那就是在最初的阶段,每个月的还款总额都是等额本金>等额本息。这对于资金并不宽裕的人来说,是会造成压力的。

老班认为,等额本金适合现阶段资金相对宽裕的家庭,在最初阶段多还本金,少付利息,最终总支出会相对较小一些。等额本息则适合现阶段资金没有那么宽裕但收入稳定的家庭,一开始不会造成太大还款压力,每期相同的还款额对于稳定收入家庭来说也不是什么问题。所以实际生活中,大家要根据自己的情况去做选择咯。