30-40岁人群如何配置保险?

前不久把社区的帖子翻了一遍,发现问家庭保险配置的财蜜不在少数,今天重新抽空整理了下,大家可以根据这些内容照葫芦画瓢,先明确自己的需求,再选择适合自己的产品。

一、未婚人群

配置保险考虑的因素:

1、是否需要赡养父母?

2、是否有负债,负债多少?

3、身体是否仍然健康(是否长期吸烟、饮酒、是否有乙肝、脂肪肝);

4、目前的年收入与年支出状况;

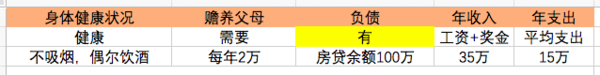

以32岁国企员工为例,有社保,男性,坐标是一线城市。

基本情况如下:

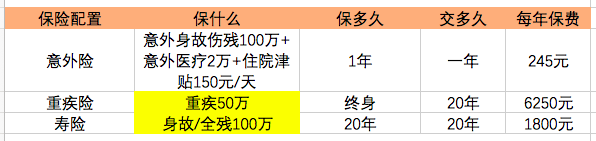

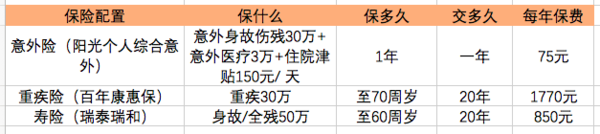

配置的产品如下:

意外险购买的是阳光综合意外百万款,看中了这款产品的保额高达100万;

重疾险选择了百年康惠保,保障终身,保额50万是基于目前的重疾的平均治疗费用考虑,这还不包括收入损失。建议结婚后再逐步增加保额;

寿险是基于房贷100万考虑的,选择了瑞泰瑞和(这款可以直接购买100万保额而不需要验证邮箱),房贷会在20年后还清;

其次考虑到父母目前60周岁,按照人均寿命76周岁来看,赡养父母也需要20年左右,因此选择了保额100万的20年定期寿险;建议结婚后再把子女的抚养费用考虑进来;

总保费支出=8295元

保费占比=8295 / 350000=2.37%

保费占比合理的范围是:5%-10%

因为现在未婚,考虑到婚后家庭结构会发生变化,也会增加保险配置,目前基本上能覆盖肩负的责任,所以这个占比也是合理的。

二、已婚家庭

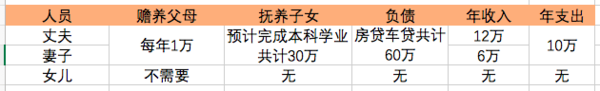

以一个典型的80后家庭为例,其保险配置情况供大家参考。

丈夫:35岁

妻子:32岁

女儿:5岁

都有城镇居民医疗保险,坐标是二线城市。

家庭保险配置如下:

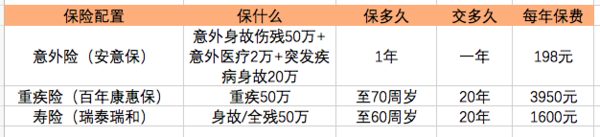

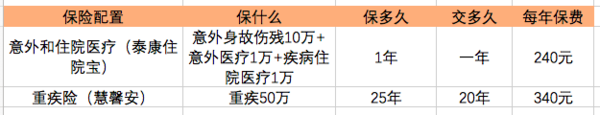

家庭经济支柱--丈夫:

妻子:

女儿:

配置保险考虑的因素:

1、是否需要赡养父母、抚养孩子?

2、是否有负债,负债多少?

3、身体是否仍然健康(是否长期吸烟、饮酒、是否有乙肝、脂肪肝);

4、目前的年收入与年支出状况;

5、家庭资产的配置状况;

家庭最大的负债是房贷和车贷,共计60万,子女完成学业共计30万,加上赡养父母的费用,夫妻两人的寿险额度至少要达到100万;

另外,孩子的保险,不建议占用过多预算,因为父母才是孩子最大的保障,建议尽量把保费用在增加大人的保障上。

孩子的保险,购买到孩子完成学业就可以了,待TA完成学业后,自己不断完善成人阶段的各个保障。儿童保险投保指南请戳:如何给孩子买保险?宝宝如何买保险?

家庭总保费=9023元

保费占比=年度保费支出 / 家庭年收入=5%

保费占比合理的范围是:5%-10%

现阶段,家庭保费占比在合理范围,5%—10%是之后增加保险配置的上升空间。

以上的保额和保费仅供大家参考,没有人说30万就是错的50万就是对的,根据自己的实际经济条件来选择就可以;

大家不妨按照这个思路,自己动手做一个家庭基本情况的表格,这样脑海里差不多有大概的构架了。

另,上面提到的保险产品,大家都可以戳她理财保险精选--首页查看~

她理财 App

她理财 App

赞个

你这些都是在哪里买的?直接是保险公司的业务介绍的吗?

上面提到的保险产品,都可以戳她理财保险精选--首页查看~

我现在也在看这个百年康惠的,只是这种属于消费型的没有身故的

身故责任的话,再买一份寿险就可以。康惠保是纯保障型重疾,毕竟价格那么便宜,当然不能奢求它覆盖所有的保障需求啦

少儿的他也是推荐的你这款,你买了觉得怎么样?

安意保50万综合意外保障计划

你都在哪里买的

文中写了哈,上面提到的保险产品,大家都可以戳她理财保险精选--首页查看~

康惠宝买了25%的特定疾了吗?我也纠结要不要买特定疾呀。

我是比较看中轻症保费豁免,也就是罹患轻症之后,重疾的保费也不用再缴纳了,所以就选择了,保费也不贵

我是比较看中轻症保费豁免,也就是罹患轻症之后,重疾的保费也不用再缴纳了,所以就选择了,保费也不贵