【保险】为什么优先配置重疾险和意外险(好规划理财群学习)

今天在好规划理财学习交流群学习了一下保险,以后继续学习理财

答疑主题:

题目:为什么优先配置重疾险和意外险

提纲:保险的必要性在哪些方面?理财师是如何从众多保险品种挑选出重疾险和意外险?在条件允许的情况下我们可以考虑增加哪些险种?哪些品种是不建议年轻人够买的?

关于保险做出如下的提示:

保险具体保障内容以保险条款为准。尤其是除外责任需要引起大家注意。

保险具体保障内容以保险条款为准。尤其是除外责任需要引起大家注意。

除外责任通常包括酒驾、无证驾驶、自杀、艾滋病、吸毒、战争、核辐射等,但可能会有差别,如一年内自杀还是两年内自杀不进行赔付等

>>可能还有很多用户在纠结于要不要买保险,先说一下为什么要配置保险吧

在遇到风险事件时,保险可以将本人负担的风险转接给保险公司,享受这个权利的同时你需要负担保费。

保险公司将保费汇聚到一起,形成保险资金池并进行投资运作,当投保人发生保险事件后,将其中一部分作为保险金给付;

对于消费型保险如果投保人始终未发生保险事故,所缴保费将无法收回,但这笔钱并不是保险公司拿走了,而是被已经发生保险事故的人拿走了。

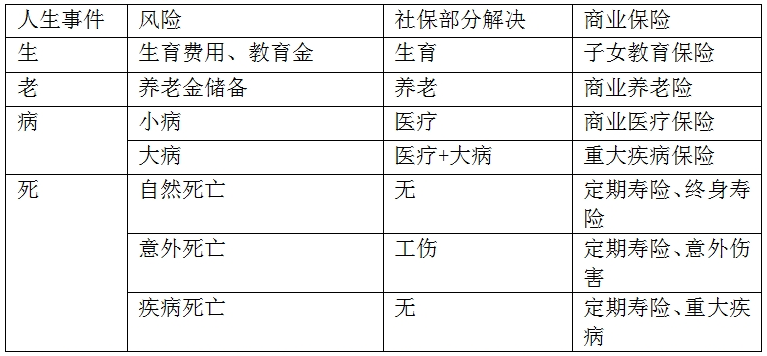

常见的保险保障范围给大家做一个介绍,以便我们更好理解为什么在规划书中为大家配置了“重疾+意外”的保险组合

- 定期寿险:一定期限内的身故或全残。不区分意外导致还是疾病导致均赔付。但对全残外的其他级别的残疾无赔付

- 终身寿险:一生中任何时间的身故或者全残。与定期的区别在保障时间上。

- 意外伤害:保障由于意外造成的身故、全残、及其他等级的残疾。疾病或其他原因导致不论是死亡还是残疾都不再其保障范围内。保障范围相对定期寿险,减少了非意外原因造成的身故和全残,增加了意外造成的其他等级的 残疾

- 重疾险: 以被保险人初次诊断为重大疾病为给付条件,通常会在确诊后治疗前给 付 保险金。提前给付,给付后保险金用途不限。

- 养老年金险:被保险人达到一定年龄给付养老年金。

- 子女教育金:被保险人达到一定年龄,给付教育年金

- 医疗保险: 对看病产生的医疗费用做报销。先花费后报销,只有产生医疗费用才能报销。

终身寿险和定期寿险针对任何形式造成的身故和全残予以赔付,如果因为意外事故没有造成身故或全残,那么终身和定期是不能赔付的

---------------------------------------------------------------------------------

>>人生的不同阶段,会面临哪些风险呢?

人的一生要面临很多“风险”,生老病死谁都逃不掉。这其中和保险有关系的主要是以下几个方面:

- 生:生育子女,生育相关费用、子女教育金等。

- 老:老有所养,养老金储备问题。

- 病:大病:有钱看病,小病:医疗费用报销

- 死:自然死亡:也就是我们常说的老死。

疾病致死:由于疾病原因造成的死亡。

意外致死:由于意外事件造成的死亡,意外是指外来的、突发的、非本意的

意外致死:由于意外事件造成的死亡,意外是指外来的、突发的、非本意的

我们希望能够通过保险来化解上述这些“风险”给家庭造成的经济损失

在人生需要面临的“生老病死”等事件中,现有社会保险中的养老、医疗、工伤、生育或多或少都能提供一些保障,但由于我国目前的社保政策为只“保”不“包”,存在诸如以下问题

养老金替代率只有40%左右,需要通过商业养老保险来筹备部分养老金

医保报销两定点、三目录、起付线、封顶线,医疗费用需要自己负担部分,要通过商业医疗保险来应对医保报销范围之外的部分;

重大疾病需个人先行负担医疗费用后报销,需要通过商业重疾险来应对高额的医疗费用。相对于医保的报销性质,商业重疾险通常是提前给付型,确诊即给付,无需发票报销,保险金不用来治疗都可以

对于死亡,社保中并没有对应的保障,自然死亡通常发生在老年、无法避免和防范,相对来说造成的经济损失较低,因此无法将风险转嫁给保险公司。而意外伤害致死和疾病致死可以通过定期寿险、意外险、终身寿险等商业保险来保障。

---------------------------------------------------------------------------------

>>人生的风险怎么解决,将上述内容汇总表格如下

看来只有社保,还差很远啊,我们还需要很多的商业保险的保障啊。

为了应对生老病死给家庭造成的经济影响,我们竟然需要在现有社保的基础上补充购买至少7种保险来完善自身保障

分别是:子女教育年金险、商业养老险、商业医疗险、重大疾病险、定期寿险、意外险、终身寿险。

-----------------------------------------------------------------------------------

>>保费支出比例

可是 我们米有钱啊~~有木有?

我们不想买这么多啊~~有木有?

一般来说保费支出通常建议为年收入的10%左右

对于年轻人来说,处于事业发展期,收入少支出多

结余资金还面临着买车买房结婚等大笔的开销

我们想要在能够覆盖基本保障的基础上,尽可能的压缩保费支出,省一分钱是一分钱。

---------------------------------------------------------------------------------

>>年轻人相对来说发生概率比较大的风险有哪些?

大家可以想象上面提到的生老病死的风险中 年轻人相对来说发生概率比较大的风险有哪些

年轻人死亡要么是意外,要么是得了大病~

在上述提到的各种风险中,年轻人面临的主要风险为:疾病(大病和小病)和死亡(意外致死和疾病致死)。

- 养老可以不那么着急等资金宽裕了再买;

- 目前社保的生育险比较全面保障了顺利生产;

- 商业生育一般都是针对流产、新生儿或者孕妇死亡。所以这两项我们稍后在考虑

- 小病的费用通过社保报销后,自己可以负担;但如果你没有社保,则需要优先补充商业医疗保险

意外致死需要购买意外险;

年轻时期的疾病致死通常都是重大疾病,相对来说小的慢性病导致年轻人死亡的可能性比较小

目前国内销售的重疾险通常对死亡也进行赔付

相当于同时具备了重疾险和定期寿险的功能,因此重疾险也保障了疾病致死风险。

也就是说,在社保的基础上增加购买重疾险+意外险,就可以基本保障了年轻人面临的主要风险为:疾病(大病和小病)和死亡(意外致死和疾病致死)

--------------------------------------------------------------------------------

>>那么这两种保险我们要买多少合适啊?

保险规划需要考虑的因素很多,比如

收入及现有资产水平?是否有社保?

单位福利如何?是否需要赡养老人、子女?是否为家庭唯一经济支柱?

自身及家庭成员身体健康程度?是否有大额债务(房贷、车贷、生意欠款)等等。

上述提到的每一个因素都影响着保险的保额

对于重疾险保额:根据统计数据显示,目前重大疾病的平均花费在10-30万元。

重疾险:建议购买20-30万保额的重疾险,另可根据上述因素酌情增减。

意外险保额:年收入的五倍,根据上述因素酌情增减

----------------------------------------------------------------------------------

>>那我们就按照理财师的意见,全都买意外和重疾就可以吗?

“重疾+意外”的保险组合可以基本覆盖年轻人最重要的两个风险:疾病和死亡。

但这并不意味着你买这两个保险就够了

重疾+意外作为一个最基本的组合,保障了最基本的风险

随后可逐渐增加以下商业保险完善自身的保障:

商业医疗保险:小病保障的补充,身体较弱,看病花费较多,可在社保的基础上补充报销。如果你没有社保,请第一优先购买这个保险。

商业补充医疗是将社保医疗报销剩余部分,按照一定比例报销

比如看病花费一共1000元,社保报销了400,补充医疗会将剩余600元中的500元进行报销,个人负担100.

我都买了相关保险了,难道自己还要负担医药费吗?

这是为了防范道德风险,总是有那么一些人,要是自己一分钱不掏钱,就玩命的看病买药住院了。

定期寿险:一定期间内责任比较重,如房贷、赡养义务。对意外、重疾之外的原因导致身故或全残保障的补充。

由于国内重疾险通常也会涵盖定期寿险的保障部分,在增加定期寿险时,不要忽略重疾险带来的这部分保障。

子女教育年金:对于有小朋友的家庭,可以增加子女教育年金,针对孩子基本保障健全后,教育金储备的一种方式。在完善自身和孩子的保障后可以考虑,豁免条款是它的特色,但整体收益性不高。

养老年金:储备养老金的一种方式。个人保障完善后可考虑养老金的筹备。整体保费较高,越早筹备年支付保费越少,但对于年轻人仍是很大的支出,可在经济条件宽裕后再购买。

终身寿险:用于后事费用及财产转移。

这些可以备选的保险大家需要根据自己的实际情况选择购买。买不买,买多少每个人都不一样。

----------------------------------------------------------------------------------

>>另外有一些不建议大家购买的保险产品

比如:分红险、万能险、投连险等

由于期限较长,保障性不高。不建议年轻人将其作为保障产品购买。如在完善自身保障后,可作为投资品种选择

她理财 App

她理财 App

好实用,谢谢分享

买了重疾和意外