#选险有方 #| 90后保险配置,必备3大险种省钱妙招

一、90后单身期

我自己就是典型的90后未婚人群,一人吃饱,全家不饿,此时父母不需要我赡养,我只需要把自己照顾好,工作努力,在职场中提升自己,丰富业余生活,为未来增加收入而努力。

这个时期,虽然年轻健康,但是我面临的风险仍然有身故风险、大病风险、意外事故风险:

1:意外事故风险——伤残或身故

因为初入职场,工资较低,支付完房租、吃饭、生活用品外,不欠债已经是很完美了。如果遇到意外事故住院,社保可能连起付线都达不到,只能自己掏钱,如果购买了含意外医疗责任的意外险,可以降低医疗费用支出。以我自己为例,虽然每月有结余,但是都做了理财安排,倘若真的出了意外事故,小跌小伤倒是花费不大,社保也可以解决,要是真的残疾了,那我可就一时间支付不了大笔费用,通过意外险我可以获得两部分的赔付,一是意外医疗部分,二是残疾评定金额赔付。

综合性价比,今年我选择了消费型一年期的综合意外险,为自己和父母配置。我自己选择的是“年轻人必备意外险”计划2,每年120元,20万意外身故/残疾/烧伤+2万意外医疗。

2:大病高额医疗费用支出

刚工作这个阶段,存款较少,还有可能入不敷出,若患上了重大疾病,这笔医疗费用总不能让父母来给吧?!父母刚把你培养出来,期待着你能独立于自立了,这时候再花掉父母几十万,若父母有,那也是养老金,你于心何忍?若父母也没有,借钱那些事儿,众人都知道,怎一个“难”字了得!

既不能花掉父母的钱,又不能抱着“借钱”的心态应对大病风险,我选择通过重疾险和长期理财来做疾病基金的应对。

重疾险——只可以帮我解决重疾险疾病保障范围内的大病医疗费用支出,而且还必须符合险种的定义才给赔付,倘若没达到定义标准,这钱也只能我自己解决了,所以这个阶段我需要把保额做足,但是保费必须在我的预算内,对比之后,选择了规划君的消费型定期寿险搭配重疾险,寿险保额100万,重疾险保额50万。

下表中是:10种重疾的医疗费用

保额选择—从表中可以看出,仅仅是医疗费用支出,平均都在10万到30万,还有一个隐形支出没有考虑,那就是康复费用,另外,无法及时参加工作,也要损失工资收入。综合考虑,保额在30万-50万较为合适,既不会增加经济负担,又合理补充了重疾险。

保险期限选择—考虑两点:一是目前经济能力,保费预算有限,在确定保额的情况下选保障年限,以后经济能力好了,再买新出的重疾险;二是重疾险种类,有消费型定期重疾险、带附加功能的长期重疾险。

长期坚持理财——疾病储备的资金可以与其他理财账户分开,以免挪作他用,如果某一天遭遇不测去了另一世界,这钱增值了也没有浪费,留给想要关怀的人,如果生病了,那正好对症下药。

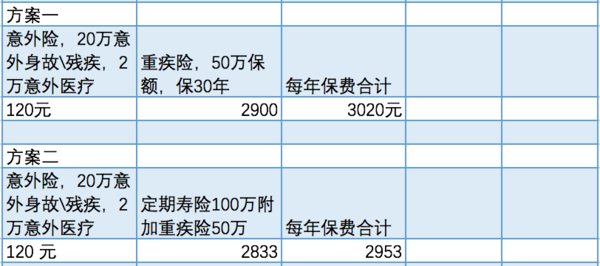

以上只是我选择的配置方案,实际上有两种配置方案,如下:

以90年,25岁为例,两个方案配置下来,每年保费3000元左右:

需要解释的是寿险在这个阶段并不是一定要购买,我选择购买寿险,是基于这2个原因:一是我虽然没有承担什么家庭责任,但是如果我身故了,父母以后的生活质量可定会受影响,那么我需要一笔钱留给父母;二是父母逐渐老去,虽然养老金他们已备好,但是疾病基金是一个无底洞,多留钱给父母总是好的。

二:90后结婚家庭初期

家庭初创期,承受风险能力并不强,这时候,我们应当为温馨的小家完善风险保障,要在合理的保费预算中做足风险保障。

1:意外事故风险——为老公、自己、孩子和公婆配置

2:大病风险——优先考虑老公,自己,然后再考虑孩子

重疾险的重疾保险金受益人默认为被保险人,身故收益人可以指定,如果有孩子,受益人可以指定为孩子,如果还没有baby,可以写父母或配偶。

3:身故风险——寿险,为承担的责任担当

此时可能有房贷或车贷,可以将欠债总额和家庭年收入的5倍纳入夫妻双方寿险保额的考虑范围内,同时根据保费预算进行调整。

4:孩子的重疾险

在夫妻双方的保险配置好了的情况下,可以为孩子选择一款消费型的儿童重疾险,保障到23-24岁就可以了,没必要保障到终身。

有了家庭之后,寿险如果之前并未配置,这时候就可以配置了,如果寿险保额不充足,也可以重新购买其他寿险补足保额。

她理财 App

她理财 App

虽然不是90后,也差点额掉到雷区里,幸好有别人提醒,不然就真的花钱买冤枉了。

买了保险之后,要做一个统计,并对保单进行管理,可不能忘了哦。

买保险确实需要谨慎些比较好。

统计保险产品名字,保障什么、保额、保费,一是做到心里有数,二是为以后保险配置检查更新。

还觉得没有说得通俗易懂呢![[坏笑]](http://static.talicai.com/emoji/qq/emot21.gif)

90后都出来了,也该买保险了,00后是不是也快了,哎,时间快啊! 赞一个!

你的意外险是在好规划保险买的么?

今年的意外险是在好规划购买的,保险组也有推荐,可以去置顶帖里找。

我在好规划里点击意外险,结果跳到中民保险网了,![[惊]](http://static.talicai.com/emoji/qq/emot9.gif) ,然后没买

,然后没买

哦,我没听过哪个网站怕买了不保险,这么看来应该有保障