「小目标」2020年业绩回顾及2021年市场分析汇报

小秘书有话说:

2020年「小目标」全年收益率32.99%,跑赢上证指数19.12%左右,也跑赢沪深300指数,这一年共有57期「小目标」达标。

今天我们给大家带来的分享是:《「小目标」2020年业绩回顾及2021年市场分析”》

主讲人:李扬帆

基金豆投研总监兼首席分析师,清华大学本硕,7年量化投资策略开发经验,具有基金、股票、期货等专业投资经验。

内容详情:

今天是我们的2020年年报服务,汇报的内容可以用三句话来概括:

首先是2020年「小目标」业绩给力

然后是2020年「小目标」服务升级

最后我们认为2021年行情有底

1、小目标2020年业绩回顾

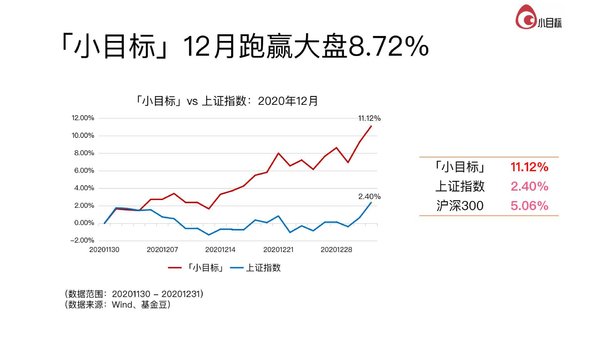

我们首先来看12月份的表现。

在这个月,股市的分化非常严重,以沪深300、创业板为代表的大盘成长股表现很强,但以中证1000、国证2000为代表的小盘股不涨或者下跌。12月全月上证指数上涨了2.40%,「小目标」系列组合上涨11.12%,跑赢大盘8.72%,也跑赢了沪深300指数。

12月有9期「小目标」达标,而且2020年发车的快车全部达标。这9期的平均运行时间是48天,也就是一个半月。收益率最高的期是2034期,收益率8.91%,用时80天;收益率最低的期是快车004期,收益率4.68%,用时18天。平均扣费后的达标收益率是6.29%。

小目标快车005在去年12月31日压哨达标,仅用时10天,创出了小目标上线以来的最快达标纪录。

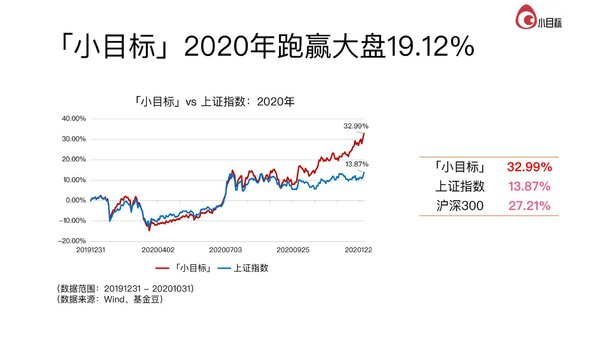

从2020年全年来看,小目标在上半年比较平淡,在下半年比较出色,最终全年收益率32.99%。同期上证指数收益率13.87%,沪深300指数收益率27.21%。小目标跑赢了上证指数19.12%,也跑赢了沪深300指数。

上面👆这两张图展示了去年小目标达标在时间上的分布。小目标在2020年一共发车了51期,达标了57期(这是因为有一些2019年发车的也在2020年达标)。在2020年的12个月里,一共有8个月出现了小目标达标的情况,其中7月单月达标了15期。

回看整个小目标的运行历史,可以发现在过去3年的时间里,一直持有小目标的收益率是正的55.96%,同期上证指数的收益率是4.95%,小目标跑赢了大盘51.01%。

按照3个自然年度来划分,可以发现小目标连续三年每年都跑赢了上证指数和沪深300指数,而且跑赢上证指数的幅度每年都在10%以上。这个业绩在网上的指数型基金组合里面是非常领先的。

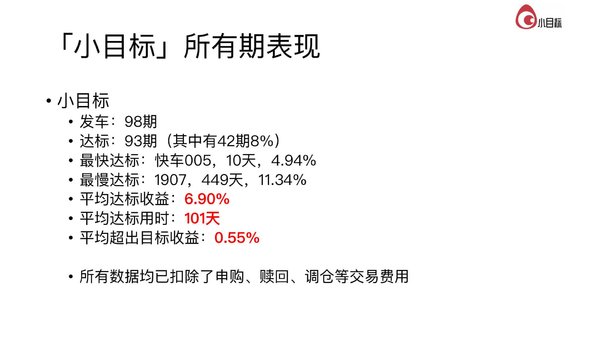

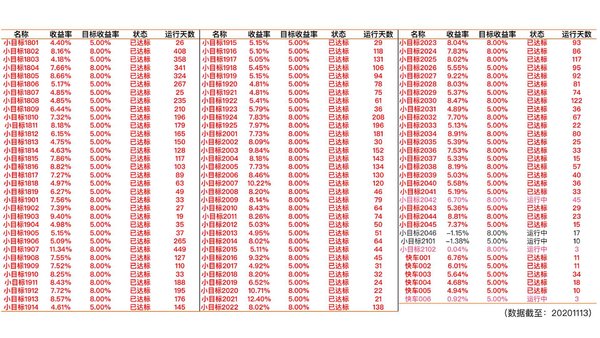

「小目标」自从2018年2月成立以来截止到昨天,已经发车了98期。目前已经达标了93期,其中有42期的达标收益率是8%。

所有期里面,用时最短的是快车005,运行10天,收益率4.94%;用时最长的是1907期,运行449天,收益率11.34%。

平均来看,达标运行的平均时长是101天,也就是3.3个月。平均达标收益率是6.90%,而且用户实际拿到手的收益往往还要高出目标收益率,平均每期高出0.55%。以上的收益率已经全部扣除了申购、赎回、调仓等等的交易费用。

这一页是全部98期小目标的状态明细。

从历史运行情况来看,目标收益率5%的小目标半年内达标的概率是88%,一年内达标的概率是100%;目标收益率8%的小目标半年内达标的概率是79%,一年内达标的概率是95%。我们在宣传的时候说12个月内达标的概率是80%,但运行了接近三年回头来看,所有期在12个月内达标的概率是98%。

不过需要特别提醒的是,从2019年年初以来,股市的行情是比较好的,而且小目标的表现还强于股市,所以达标速度非常快。

但是过去的达标速度确实超出了我们的预期,如果未来股市行情出现变化,或者小目标表现没这么好了,那事情就不会这么顺利了。总之无论是小目标普通车,还是小目标快车,我们都会以用户利益最大化为原则,牢牢抓住概率优势,并不断升级迭代,争取延续过去的良好表现。

2、2020年小目标服务升级

从上一个部分可以知道,我们「小目标」运行了3年以来,投资业绩和投资效果还是比较好的。

在这个基础上,我们仍然在不断思考和探索有没有新的方式,可以进一步提高大家的投资收益和投资体验。于是在2020年我们进行了几个比较大的服务升级。

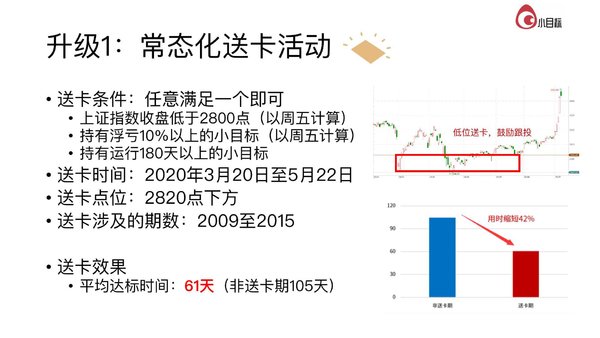

第一个非常重磅的升级是小目标服务卡的常态化送卡活动。这个活动有助于引导用户形成正确的投资理念、养成良好的投资习惯。

送卡的条件包括大盘2800点以下送卡、持有浮亏10%以上的小目标送卡、持有运行时间180天以上的小目标送卡等等,任意满足一个即可。

回头来看,我们的送卡时间集中在2020年3月20日至5月22日,点位位于大盘2820点下方,用这些卡可以免费跟投2009期至2015期。这7期小目标的平均达标用时是61天,其它非送卡期的平均达标用时是105天,送卡期的平均达标天数比其它期缩短了42%。

第二个重要的升级是小目标自动投。这是因为之前总有用户来反映说本来想周一上车的,结果忙起来就忘了,如果可以像定投一样自动扣款就好了。

在小目标自动投的设置页面中,用户可以自行设置扣款频率、时间、金额、资金来源和止盈去向,然后理论上就可以不用管了。

小目标自动投的优势包括更省心,防止忘记跟车;更规律,防止主观猜测行情失误;更灵活,可以手动调整设置和手动追加;更优惠,连续自动投五次送服务卡等等。

这张图直观地展示了2020年发车的5期小目标快车的发车时点。图中的黑色线是上证指数走势,快车001至005分别在5个红点处发车建仓,基本都恰好买在了大盘的最低点,随后很快达标止盈。平均用时只有17天,平均收益率5.61%。

需要特别提醒的是,小目标快车不是神奇的印钞机!不要因为这5期达标很快,就抱有过高的预期!快车不能保证买在大盘低点,不能保证很快达标,不能保证经常出现,不适合重仓梭哈。投资是一件细水长流的事情,正确的心态和合理的纪律非常重要。

第四个非常重要的服务升级是小豆宝,它是用来搭配「小目标」普通车使用的货币基金。

在小豆宝上线之前,用户投资小目标只能从银行卡扣款,达标后也只能回款给银行卡,而小豆宝提供了新的小目标扣款来源和回款的去处,可以和小目标形成闭环。

除此之外,资金在小豆宝中可以享受货币基金收益,也为许多财蜜的对账需求提供了方便。所以如果想把资金自动循环利用起来的话,可以设置好小豆宝+自动投+服务卡的组合,这样资金在非闲置的时候可以取得小目标的收益(有正有负),闲置的时候可以取得货币基金的收益。

除此之外,我们还进行了许多其它的升级,比如上线了银行存款、上线了短信关闭权限、上线了快车预约投、组织了小目标新手训练营等等,而且我们还会时不时地推出一些服务卡赠送或者打折活动。

我们非常清楚地知道当前有许多功能还不够完善,没有特别充分地满足用户需求。我们正在加紧继续升级,在新的一年进一步提高大家的投资和使用体验。

3、2021年市场分析:行情有底

在最后一部分,我们来展望一下2021年的行情。

这部分的内容是我们根据基本面逻辑、市场行为和历史统计进行的推测,不一定能准确预测未来,主要是提供了一个合理的分析思路,供投资者参考。

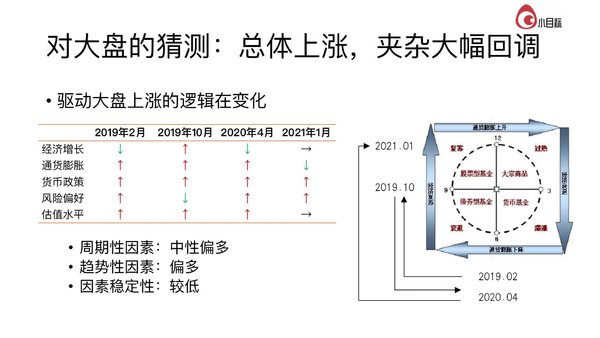

首先是对大盘的猜测。从美林时钟的角度来看,驱动大盘上涨的逻辑在起变化。这个表格中列出了最近两年4波上涨初期的经济状态。总结来看,在2019年美林时钟走过了从衰退到复苏的过程,但是2020年的新冠疫情直接把经济又直接打回到衰退。

随后疫情在全球扩散,国外的复工复产很不顺利,我国反而成为疫情受益国,经济在环比上出现了更强的复苏。而且去年的复苏和前年不同的是,大宗商品也出现了非常强的上涨,显示出通胀压力逐渐上升,美林时钟有从复苏向过热移动的迹象。而且进入2021年以来,各国股市的估值水平较高,我国股市也已经脱离了低估值区间,驱动大盘上涨的力量已经有了情绪化的迹象。

我们看这个表格,4轮上涨唯一一个全部保持向上的箭头是“货币政策”,而且本轮上涨是从去年12月中旬启动的,恰好与中央经济工作会议里面“逆周期调节政策稳步退出,不急转弯”表态时间重合,说明政策是影响大盘涨跌的最重要因素。如果后续货币政策出现收紧迹象的话需要引起我们的重视。

美林时钟是一个周期性因素,目前仍然中性偏多。但这轮股市上涨在周期性因素之外还存在着不可忽视的趋势性因素。这些趋势性因素包括注册制改革、退市制度完善、违法成本提高、外资持续入市、居民持续入市等等,都是与经济关系不大的利好,在可见的未来会长期存在。打个不恰当的比方,就是赌场越来越正规了,出老千越来越难了,那赌客自然就更愿意来赌。所以从乐观的角度来看,这些趋势性因素有望长期抬高我国股市未来的估值中枢。

最后需要强调的是,这些因素的稳定性都比较低。比如经济增长方面,如果国外疫苗接种情况良好,而且到了夏天气温升高,疫情基本控制住了,那么我国的出口可能会反而受到影响。如果大宗商品真的出现了非常大的牛市,我国的通胀会比较难看,货币政策也可能会被迫收紧。更何况风险偏好这个东西,如果来几根大阴线可能三观都要毁了。所以既然支持股市上涨的因素都不稳定,那么后续就算有上涨,很可能速度也不会快,而且会存在周期性的反复和大阴线,让人比较难受,这都是非常正常的现象。

为什么余额宝可以天天涨呢?那是因为它涨得慢。如果我国股市真的实现了一个历史上没有的慢牛的话,那么未来牛市的长度会延长,“牛短熊长”的局面也会扭转。股市和人一样,也存在从少年到青年再到中年的逐步成熟的过程,这样的转变是有可能出现的。

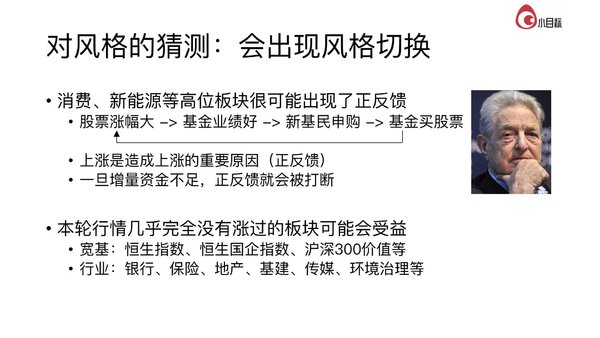

然后是对风格的猜测。最近两年有大量增量资金以公募基金的形式进入股市。肯定是最近一两年业绩好的基金经理才发得出新基金,而新基金募到了钱又去买旧基金的股票,这就造成了股票涨幅大->基金业绩好->新基民买爆款新基金或者申购老基金->新入市的基金继续推升股价的正向循环。尤其是有一些经验不多的新基民,可能采取了和P2P一样的投资策略,就是把历史收益率从高到低排序,直接买入收益率最高的基金。

进入元旦以来这个循环有了加速迹象,有一些高位板块可能出现了正反馈,也就是上涨是造成上涨的原因。由于正反馈并非建立在坚实的逻辑之上,所以这个链条是不稳固的,任何一环被打破都会造成正反馈的结束,也就是索罗斯所说的“可证伪性”。比如如果国家叫停某种基金的发行,比如某个板块出现了很大的回调,收益率变低了,或者比如出现了其它特别有赚钱效应的投资机会……无论任何原因,只要新入市的增量资金不足了,高位板块都有可能会出现剧烈的回调,并带动大盘出现回调。这也是为什么之前说大盘可能“夹杂大幅回调”的原因之一。

如果出现了这样的状况,那么这两年的行情中几乎没有涨过的板块可能会受益。对宽基来说这样的标的包括恒生指数、恒生国企指数、沪深300价值指数等,对行业来说包括银行、保险、地产、基建、传媒、$环境治理等。需要注意的是,影响行业的因素更多更复杂,投资结果的不确定性比宽基更强。

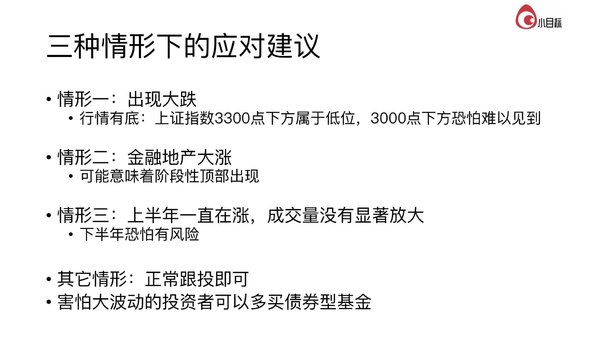

猜测很重要,但是应对可能更重要。因为未来的可能性有无数种,猜测猜的是未来最大的一种可能性,而应对可以提前想好好几种可能性。在这里我们给出三种情形下的应对建议,供大家参考。

第一种情形是出现大跌,这种情况下我们认为行情是有底线的。上证指数3300点下方属于低位,3000点下方恐怕会难以见到了。也就是说如果大盘出现大跌,在3300点下方的时候你还有钱加仓,那么很可能是比较占便宜的。注意我们这里认为行情有底指的是上证指数,对于目前的涨幅非常大的板块,如果出现很大的回调,那么回调幅度和目标位是很难猜测的。

第二种情形是金融地产大涨,比如很短的时间内涨了50%以上。这时候很可能大盘就加速冲到4000点上方了。如果出现这种情况,可能会是一个跑路的机会,因为多头震慑空头一张很重要的底牌打出来了。

第三种情形是今年上半年一直在涨,但成交量相比去年7月没有显著放大。对于牛市来说增量资金不足、持续几个月量价背离是比较危险的,如果出现这样的情况,下半年很可能会不好过。

如果这些情形都没有出现,那么按照正常的节奏进行投资即可。

由于今年确实各方面变数大、市场风格也比较极端,所以有可能会出现比较大的波动。

如果感觉自己心理承受力一般,或者客观条件不允许承受大波动的话,其实可以多买一些债券型基金或者固收+组合,

无论您投资的是股票,还是股票型基金,还是股票型基金组合包括「小目标」,它们都是有波动、有风险的。虽然长期来看权益类资产的年化收益率会更高,但中短期的波动巨大,在极端情况下腰斩起来是很快的。而且这种投资不存在100%的确定性,无论是谁说行情接下来必涨或者必跌,都有被打脸的可能。

所以最重要的是使用闲钱进行投资,而且不要借钱投资!使用非闲钱投资一方面会有资金成本的压力,另一方面还会有隐含的平仓线限制。赌输了会造成比较大的损失,赌赢了会扭曲人的投资心态和投资预期。一般来说,使用非闲钱投资的结局就是最低点被迫割肉,并且可能负债累累。

要远离各种智商税!行情涨了,会有人开收费群、做收费荐股(当然是没有资质的那种),甚至收费带盘、放高利贷、提供配资……而且对方可能不满足于正正经经地慢慢收智商税,还可能让人陷入骗局血本无归。请一定要相信常识,保护好自己。

不要倒金字塔加仓!倒金字塔加仓是指3000点买一点试试,3500发现赚钱了那再多买,4000点很开心继续多买,5000点后悔买少了砸锅卖铁梭哈……这是散户最最常见的亏钱方式。针对这个现象,投资大师格雷厄姆有一句话总结,叫做“牛市是造成普通投资者亏钱的主要原因”。

不要在大盘高位集中持股,比如满仓一两只!因为大盘位置过高意味着长期来看是必跌的,而这一两只股票一旦不幸停牌几个月,那复牌很可能就是连续跌停,想卖都卖不掉,风险大到飞起。

不要听信小道消息和神秘代码!首先不一定准,其次准也不一定涨,再次涨也不一定马上涨,就算马上涨赚这样的钱对自己的投资水平提高也没有任何帮助,也是非常不利于长期投资生涯的,更何况内幕交易严重扰乱了证券市场秩序,是违法行为。不过对于普通投资者而言,所谓的“内幕”也许只是有人设计的陷阱而已,相信之前请先照照镜子,想想自己究竟有什么魅力让人告诉你一个价值连城的神秘代码,而且还不收取任何费用或分成……

最后要特别提醒大家的是,不要迷信任何股神、机构、大V、高手、朋友、同事、同学、领导等等……不要因为他们的建议而违背以上的投资原则,或者为了不切实际的收益率预期而冒过大的风险。

以上是我们今天分享的内容,非常感谢各位的阅览。

她理财 App

她理财 App

我在跟投小目标,也送你一张服务卡哦~进入她理财APP输入兑换码领取:8LOKN3

免费送你一张服务卡哦~进入她理财APP输入兑换码领取:8KYM06 买小目标的车车都要用卡