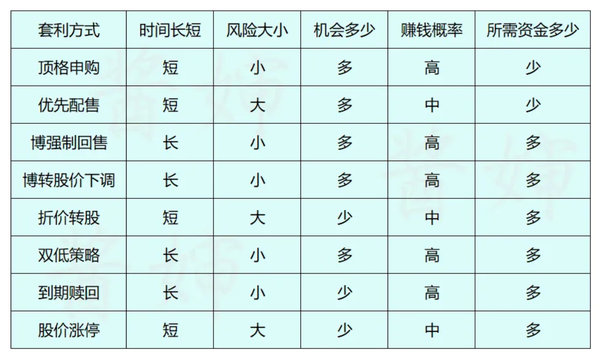

可转债套利方式

说明:

时间长短:时间短比如一两天,时间长比如三四年。

风险大小:涉及股票的,风险都比较大。

机会多少:就是出现这种机会的情况多不多,有些套利机会很少有了,有些则经常有。

赚钱概率:为什么没有“低”的呢?因为低了根本无利,无从套利!

所需资金:一万内算少。数万算多,因为很多套利方式收益率偏低,如果钱很少,实际赚不到多少钱。

很多套利策略,看上去风险低,赚钱概率高,但是时间可能很长——时间就是金钱!有些事情只是看上去很美好,但过程很难熬。

顶格申购新债

套利基础:每个身份证可以有一个股票账户可以信用申购100万元新可转债,无需真金白银,中签才需要缴款。

套利技巧:想要富,多开户!全家总动员吧!新可转债上市后就卖出,最省心省力。

风险提示:新可转债上市有可能破发,不过破发概率低,而且破发导致亏损的幅度较小。

点评:顶格打新债是可转债所有套利方式中最最风险低、时间短、收益高的套利方式,详见《如何做一个优秀的可转债小白》。

优先配售

套利基础:可转债发行时,在《可转债募集说明书》会公布优先配售的股权登记日和每股配售额,股权登记日登记在册的股东,有权参与可转债优先配售。上海交易所的可转债优先配售按“手”计算,深圳交易所的可转债优先配售按“张”计算,10张=1手。不足1手或1张的,按精确算法计算(类似于四舍五入),如果持股数量非常少,达不到优先配售的最低数量,是有可能配不到的。优先配售权是股东权利,股东缴款才会行使这个权利,不缴款则是弃权,不会自动行权的。

举例子:东湖高新是上海交易所上市公司,每股配售额1.948元,在股权登记日4月9日之前买入300股并持有到4月9日收盘,能配售584.4元可转债,根据精确算法,有可能配售到1手东湖转债。如果只持有200股,就没办法参加优先配售了。

东方财富是深圳交易所上市公司,每股配售额1.8344元,在股权登记日4月7日之前买入100股并持有到4月7日收盘,能配售到183.44元可转债,按精确算法,能配到2张东财转3。

获得优先配售资格后,需要在缴款日(跟可转债发行日相同)手动进行缴款,常用的方式是当账户可用资金大于缴款金额时,点击持仓中的配债,选择卖出,有多少数量就卖多少数量,就会扣取相应资金。如果有对具体操作不明白的,请咨询证券公司在线客服。

套利技巧:在中签啦小程序“待发转债”可以查到配1手转债需要多少股。选择那些所需资金比较低的——假设每手可转债能赚100元,那么所需资金少的,相对划算些。买入并持有到可转债发行,就可以参与优先配售啦,如果持有股票出现较大盈利,也可以直接卖掉股票不参与优先配售了——毕竟优先配售也是为了赚钱,既然钱已经赚到了,是否优先配售根本无所谓了。

风险提示:股权登记日过后,很多参与优先配售的投资者会卖出股票,导致股价下跌,很容易出现亏损,因此这个套利方式被称为“亏钱的手艺”。

点评:这种方式比较灵活,资金多或少都可以参与,碰到行情好,股票转债双丰收,是非常舒适的。行情不好时也可以直接清仓不参与,相对自由。

博强制回售

套利基础:绝大多数可转债有“有条件回售条款”:“在本次发行的可转换公司债券最后两个计息年度,如果公司股票在任何连续30个交易日的收盘价格低于当期转股价的 70%时,可转换公司债券持有人有权将其持有的可转换公司债券全部或部分按面值加上当期应计利息的价格回售给公司。”持有人在每年回售条件首次满足后可按上述约定条件行使回售权一次,这个权利一年最多行使一次。

还有“附加回售条款”:若公司本次发行的可转换公司债券募集资金投资项目的实施情况与公司在募集说明书中的承诺情况相比出现重大变化,且该变化被中国证监会认定为改变募集资金用途的,可转换公司债券持有人享有一次回售的权利。

以上两个条款是在可转债募集说明书中出现的,每个可转债的具体条款可能不同。除此之外,《公司法》规定,如果公司减少注册资本(如注销部分股权导致的),公司债权人有权要求公司清偿债务或增加担保,这种情况下也会触发回售。

回售价格是可转债面值(100元)加上当期利息,比如100.05元,以前有部分可转债是在募集说明书中约定了回售价格的,比如辉丰转债回售价格是103元,现在极少。

套利技巧:买入100元以下的可转债,尤其是可转债存续期已经到了或者接近最后两年的,等上市公司发布回售公告时,按时参与回售,兑付日之后就会收到钱了。

风险提示:虽然历史上没有出现上市公司没钱导致投资者回售失败的,但以后还是有可能有的,毕竟现在发可转债太容易了,阿猫阿狗都来发可转债。

点评:绝大多数上市公司都不愿被回售的,因此他们会想办法避开回售,比如下调转股价就能避免“有条件回售”。所以回售一般出现在那些注销部分股权的上市公司,最常见的是那些进行股权激励的,一旦被授予股票的人离职,上市公司就要回购并注销这部分股权,回售的机会就来了,所以要重点盯防那些有股权激励的。不过,上市公司可以下调转股价,让可转债价格高于回售价格,也就没人申报回售了。

博转股价下调

套利基础:绝大多数可转债都有一个“转股价格向下修正条款”,比如“在本次发行的可转换公司债券存续期间,当公司股票在任意连续 30 个交易日中至少有 15 个交易日的收盘价低于当期转股价格的 90%时,公司董事会有权提出转股价格向下修正方案并提交公司股东大会表决。”不同可转债有不同的下修条款。另外,所有面临“强制回售”的可转债,都有动力下调转股价。

转股价的下调流程是:董事会提议 → 股东大会投票表决 → 通过了,董事会决定下调的价格。

套利技巧:买入低于100元且满足下调转股价条件的可转债,等董事会提议下调后,可转债就会大涨,可以趁机卖出,或者等到成功下调转股价后卖出。可转债最好是已经进入回售期或者接近回售期的,更容易等来下调。

风险提示:1、董事会可以不提出下调转股价的议案,虽然已经满足下调的条款,但“提不提出下调”是董事会的权利,不是义务;2、股东大会有可能不同意下调,历史上有过的;3、即使股东大会同意下调,董事会有可能不把转股价下调到最低,甚至有可能只下调一两分钱意思意思,历史上也有过的。

点评:有良心的上市公司会尽快下调,甚至一年下调两次。臭名卓著的上市公司会等到可转债面临回售,才勉强下调。反正最终是会下调的,这个策略挺不错,就是有时候需要等很长很长时间。

折价转股套利

套利基础:可转债发行6个月后进入转股期,可转债持有人可以选择将可转债转股。当可转债价格低于可转债转股价值时,就出现了“折价转股套利”的机会。买入可转债,并申报转股(操作方式请咨询各自证券公司客服),第二天卖出股票,如果卖出时股票未出现下跌,就套利成功了。

申报转股之后,可转债仍然可以交易,如果可转债涨了,也可以直接卖出转债,转股申报就自动失效。

在中签啦小程序“可转债转股套利一览”可以查看出现折价的可转债。

套利技巧:最好是投资者开通了融资融券,且发行可转债的上市公司股票是融资融券标的,那么可以在申报转股的同时,融券卖出股票,就不用管接下来股票的涨跌了,第二天转股到账后,再还融券就行了。

风险提示:如果发行可转债的上市公司股票不是融资融券标的,只能第二天等转股到账后再卖出,风险很大,因为经常会大跌。曾经有可转债开始转股后就大跌9%,转股的投资者浮亏5%的情况。

点评:只有融资融券才能玩,不是融资融券的,都是老虎嘴里拔牙,赚这个钱实在太难。之前发过《可转债负溢价套利怎么玩》,介绍得更详细,欢迎阅读。

双低策略

套利基础:可转债是具有债性的,到期需要还本付息,但绝大多数上市公司并不愿意还钱,而是希望持有人转股,而强制赎回可转债,是促成转股的最有效方法。

绝大多数可转债有“强制赎回条款”,比如“在本次发行可转换公司债券的转股期内,如果本公司股票连续30个交易日中至少有15个交易日的收盘价格不低于当期转股价格的130%(含130%),公司有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转换公司债券。此外,当本次发行的可转换公司债券未转股的票面总金额不足人民币3000万元时,公司有权按面值加当期应计利息的价格赎回全部未转股的可转换公司债券。”

上市公司想要强制赎回,就得让股票涨起来。买入那些价格低且估值低的可转债,熬到涨起来,甚至触发强赎了,再卖掉,换成其他双低可转债——这就是一个持续轮动的摊大饼策略。

套利技巧:在中签啦小程序“可转债双低策略一览表”可以查看双低转债。双低转债一般采用摊大饼的方式进行,平均买入一系列可转债,没有技巧可言。

风险提示:有些可转债,真的要等很久很久才能涨起来,甚至有些还会继续跌不少。

点评:双低转债套利主要就是靠熬,人生嘛,总会熬出来的!

到期赎回套利

套利基础:可转债到期赎回的价格一般比较高,比如最近发行的正川转债到期赎回价是115元,英科转债到期赎回价是128元,史上最高。如果在到期之前,可转债价格低于到期赎回价的税后价——利息税一般是扣超出面值部分的20%,买入可转债并等到期被赎回,就可以赚到差价了。

举例子:比如正川转债到期赎回价115元,税后是112元,如果在到期前一段时间出现108元的价格,买入并持有到期,就可以赚到4元/张啦。

风险提示:赎回价是要扣税的,超出面值部分的20%,算错了就得为国家做贡献了。

点评:这个套利机会非常少,因为绝大多数可转债的结束方式是强赎,而不是到期赎回,就算有到期赎回的,也几乎不可能出现很大的差价。

股票涨停转债套利

套利基础:A股股票是有涨跌停限制的,但可转债没有。如果股票因为某个利好涨停了,比如某个重大政策出台,上市公司受益,有可能出现连续涨停的,这时候股票涨停无法买入,如果恰好这个公司有可转债,可以买入可转债,如果第二天股票继续涨停,可转债有可能继续大涨,就赚了。

套利技巧:要分析涨停的原因,以及这个原因有可能带来多大的上涨,如果确实是比较大的利好,并且之前股票并未大涨的,那才有参与的价值。要在可转债涨幅不大的情况下参与,如果可转债已经大涨,那套利空间可能很小甚至没有。

风险提示:如果股票没封住涨停板,或者第二天大跌,可转债可能跌得更加厉害。

点评:这种套利方式需要对市场信息非常敏感,并且有极强的分析能力,不然很容易“吃饭赶不上,却赶上了买单”。

人多力量大,人多利就薄!

一种套利方式,参与的人多了,可能就无利可图或者仅有薄利了。

但是,人多了,又有可能催生新的套利方式!就像某座山发现了金矿,很多人去挖金矿了,人多了,卖个快餐也有可能赚不少钱。

所以,套利方式会不断变化出更多的套利方式!生生不息,我们仍需努力!

对我而言,需要熬比较长时间的套利,我是很不愿意参与的,因为时间长,需要持续关注——就套个利,付出太多精力,不划算。

她理财 App

她理财 App