可转债强赎

可转债强赎是属于可转债的一个条款之一,即当债券达到特定条件的时候,发行人有权按照一定的价格向投资者强制赎回未转股的可转债。

而触发可转债强赎的条件有两个,其一是在可转债转股期限内(即上市6个月之后),公司股票在连续30个交易日中至少有15个或20个交易日的收盘价格不低于当期转股价格的130%。其二是当本次发行的可转债未转股余额不足3000万元。

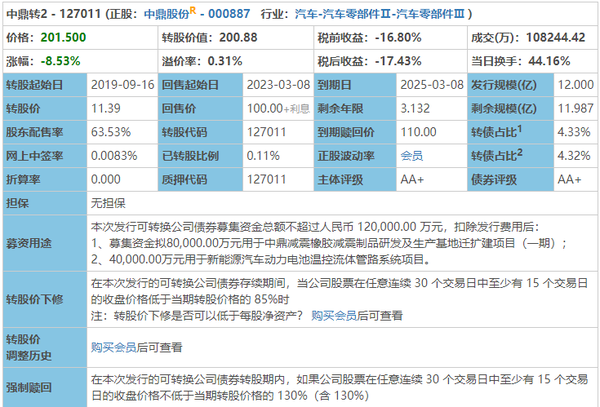

以中鼎转2为例,通过上图我们可以知道它的转股起始日是2019年9月16日,它的强赎条件是在转股期内,公司股票在任何连续30个交易日中至少15个交易日的收盘价格不低于当期转股价格的130%(含130%)。

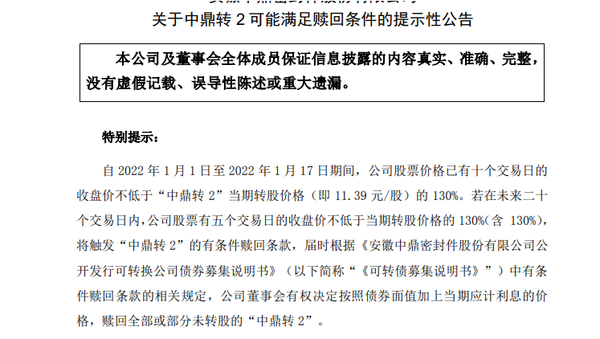

从2022年1月1日到2022年1月17日,公司已经有10个交易日股票收盘价高于转股价的30%(即11.39*1.3=14.807)。只要在2022年1月31日之前再有5个交易日收盘价高于转股价的30%,那么中鼎股份就有权利选择强赎。下图是中鼎股份发布的强赎风险提示(根据《可转换公司债券管理办法》第十三条规定:“在可转债存续期内,发行人应当持续关注赎回条件是否满足,预计可能满足赎回条件的,应当在赎回条件满足的五个交易日前及时披露,向市场充分提示风险。”):

2022年1月18日-2022.1.20日已经连续3天收盘价高于转股价的30%了,一月剩下的任意2个交易日只要收盘价高于转股价的30%,就达到强赎条件了。

强赎面临的风险:

一、溢价率不断缩小,可转债价格面临下跌风险

转债进入强赎,离退市不久了,大家就不会再继续炒作的意愿,造成没人接盘情形,此时可转债的溢价率就会不断减小,如果是在高溢价时候买进的话,大概率会遭遇到价格暴跌,这也是为什么不建议大家炒作高溢价率可转债的原因。

转债强赎后价格暴跌的事情很常见,比如道氏转债,价格直接腰斩,我当时刚玩可转债不太了解强赎的可怕,公告强赎时亏损1000多不舍得割肉,想博末日轮,结果到最后交易日亏10000多。

但也不是所有的转债在公告强赎后都是呈现价格暴跌的,如果你是在超低溢价率下买入的,就算是强赎对你影响也不大,有的转债在强赎的最后交易日收盘价还会高于当初公告强赎时的收盘价。

由此可见,强赎的风险是对高溢价买进的可转债来说的,对于低溢价的无论是直接卖出或是转股影响不大。

二、可转债不再具备时间价值

可转债宣布强赎到真正退市,大致有一个月的时间给大家做出选择,能否回本就指望这一个月时间来翻盘,再也不能说“只要我不割肉,我就不是韭菜了”。

比如今天中鼎转2的收盘价是201.5,如果今天你以收盘价买入,公司公告强赎后会以110的价格赎回,你持有10张就会有将近1000块钱的亏损。

既然我们了解到了可转债的强赎风险,在投资时候就可以回避这些具有强赎倾向的转债,以减少损失。但也不乏一些投资者就是看中了上市公司想要强赎转债,然后大幅拉升股价的套利机会,这种该行为更多的是在赌,我建议对可转债不是很了解的朋友不要听从他人推荐跟风操作,毕竟可转债是一种堪比股市风险大小一样的投资,谨记:小赌怡情,大赌伤身,如果你不是一个猎手,就不要开枪!

关于转债的强赎风险介绍到这里,大家如果想了解可转债强赎的其他事项欢迎留言。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App