谈谈股指基金定投

2022年初全球股市收益不佳,在个人1月理财总结里也提到了账户浮亏创纪录,但并不影响自己年初定下的全年的股指定投策略,过年期间也借此机会也理清一下自己的股票基金定投思路。

注:下面主要针对个人对美股投资的浅见,对国内股市没有研究也就没有发言权。

1.为什么要定投指数基金?

关于到底选择主动投资基金还是被动指数基金这个问题我很早就得出的结论是,美国机构投资者占比很高,监管更严,市场相对更加透明有效,所以被动指数基金更占优,而主动基金长期发现寻找低估的价值投资股更难。

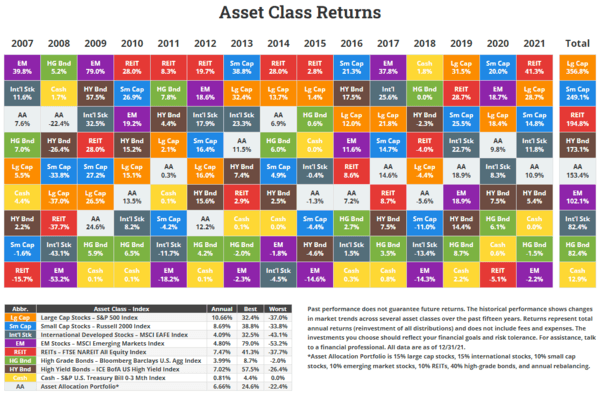

年终总结回顾时相信很多人都在纠结到底未来一年选择投资哪个细分行业的哪家公司,而往往大部分人仅仅看过去一两年近期收益排行或者受限于自己相对熟悉的行业公司,从而寄希望于自己挑选的这些行业基金或公司股票能够在未来一年也持续走高。但是,从历史相对更长也相对成熟的美国股市的资产类别的历史回报轮动图可以看出往往这一策略是不正确的。

下图是常见的8个资产类别对应8种颜色在过去15年2007-2021的回报图表,当年收益最高的排在最顶部,依次排位。

其中AA (Asset Allocation)是一个对照的60%/40%股债配比的资产组合,包含:

15%: 橙色-Large Cap大市值股(标普500)指数

15%: 灰色-Intl. Developed国际发达国家市场指数

10%: 蓝色-Small Cap小市值股指数

10%: 紫色-Emerging Market新兴市场指数

10%: 红色-REITs房地产投资信托指数

40%: 棕色-高评级债券指数

由此可以清楚地看出,如果只看收益的话,往往不同资产类别收益是每年都会风水轮流转的,而一个相对风险分散的资产组合如图中AA所示能够起到平衡风险收益的作用,让你能够相对从容地驾驭不同资产类别的波动,在风险可控的情况下也敢于把家庭的大笔资产投进去。

对比一下,可能有人会举例上一年某个别公司股票或主动基金收益高很多,但是对应的风险呢,长期收益呢,敢把家庭大半资产上千万的长期资金全投进去吗?

2.如何选择指数基金?

并不是每个指数基金都是一样的,比如我会关注的几个方面:

- 跟踪的指数基准: 不同基准的指数基金也没有什么横向可比性,在同一基准下可以比较跟踪收益误差,越小越好

- 基金公司的实力: 历史业绩和服务要好

- 规模和管理费: 规模越大、管理费越低越好,一般这代表管理高效

- 基金换手率: 越低越好,换手率高自然会带来更高额的交易费用和税收影响

比如下图中你可以看出,如果选择橙色-Large Cap大市值股(标普500)指数,大体收益相对其他类别是不错的,但并不是年年都能排到收益前几名。

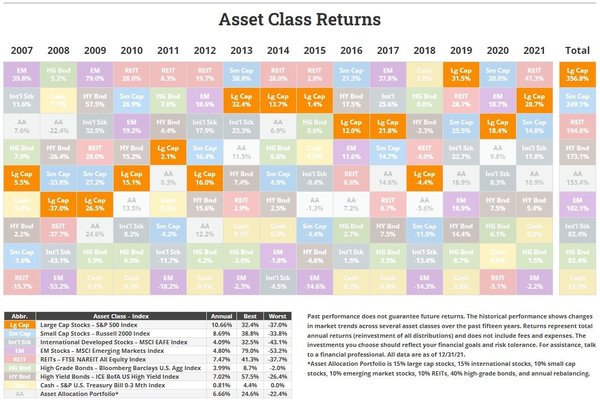

还有人可能会选择标普500里面的细分行业(Sector)的指数基金,比如有些人喜欢选自己日常接触较多的消费类(红色-Consumer Discretionary),金融类(蓝色-Financials),医药类(紫色-Health Care)或信息技术(橙色-Information Tech)。但是,下图中也清晰可见标普500指数内的细分行业基金收益每年也是轮动的,很多被你忽视的行业其实收益在某些年份也是很高的,比如2021回报率最高的是标普500中能源行业指数高达54%,但之前几年是长期垫底甚至严重亏损的负收益。

我们家的股指定投策略其实归纳起来就是一条:让“成熟有效的市场机制”去自动挑选不同资产类别和细分行业的赢家并实时动态平衡。举个例子来说,根据市值权重的标普500股指基金,在最近两周科技股财报集中公布后脸书大跌20+%而苹果和亚马逊大涨的情况下,指数的权重自然发生变化,我未来定投的新增资金自然会更多地投向苹果和亚马逊,但是相对应的还是会有更小的一部分资金“抄底”了脸书。

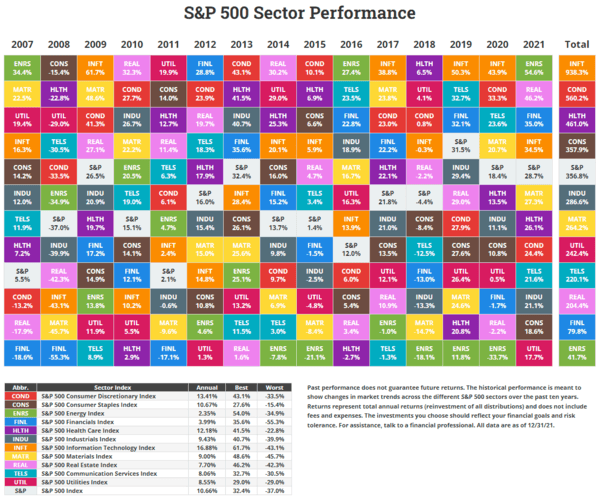

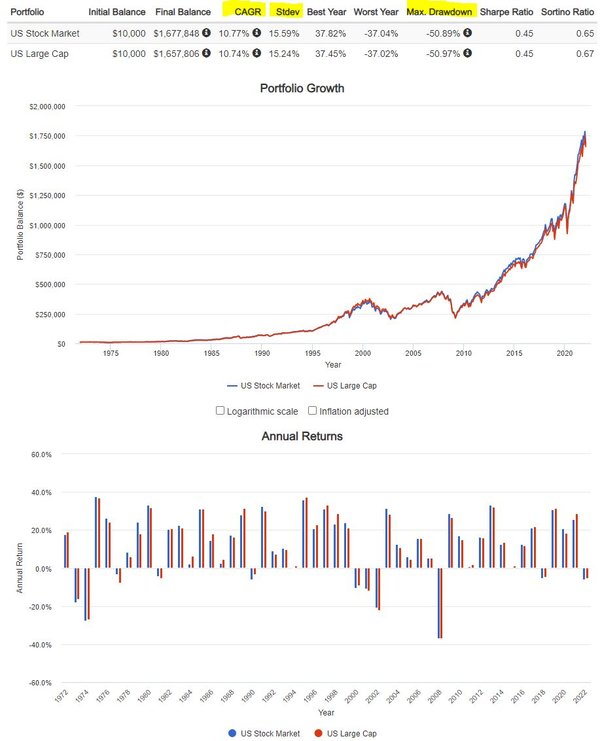

目前我定投且长期持有的基金就是标普500指数基金和美股全市场指数基金,其中包括下面这两款美国最大的基金管理公司先锋旗下的基金,同时它们也都是美国退休基金和401K账户最受个人和机构投资者追捧的:

标普500指数: Vanguard Institutional Index Fund Institutional Plus Shares (VIIIX)

- 管理费: 0.02% (每年资产的万分之二)

- 规模: $3049亿美金

- 持有股票数: 506家公司 (排名前10的权重股占比30.4%,细分行业科技股占比29.2%最高)

美股全市场指数:Vanguard Total Stock Market Index Fund Admiral Shares (VTSAX)

- 管理费 0.04% (每年资产的万分之四)

- 规模 $1.4万亿美金

- 持有股票数: 4139家公司(排名前10的权重股占比25.2%,细分行业科技股占比29%最高)

美股全市场指数相比标普500区别就是根据市值还加入了相对风险更高但可能成长型更好的中小盘股,所以持有公司股票数也从500多家增长到了4000多家,也是对股指定投的一种进一步细微分散风险并平衡风险收益。

截止2021年底排名前10的权重股两只基金相同:

1 苹果Apple Inc.

2 微软Microsoft Corp.

3 谷歌Alphabet Inc.

4 亚马逊Amazon.com Inc.

5 特斯拉Tesla Inc.

6 脸书Meta Platforms Inc.

7 英伟达NVIDIA Corp.

8 伯克希尔Berkshire Hathaway Inc.

9 联合医疗UnitedHealth Group Inc.

10 摩根大通JPMorgan Chase & Co.

我们家两口子都在加州硅谷大厂做研发,就职于上面的其中一家,所以上榜的其他公司也都比较熟悉,有很多认识的同学和朋友就职于这些大厂,对他们的未来成长长期看还是比较看好的,虽然短期波动性也很大,估值也略高。看好的原因很简单,一大帮比我们家两口子更厉害的天才和聪明人都就职于上面几家公司,而且多年来科技大厂工程师全年收入近一半甚至更多都是来自公司的每年股票激励和分红,提高公司业绩和市值符合包括大量持股员工的所有股东的利益。在大家选择指数基金对应跟踪的指数时,也要看一眼权重股公司是不是自己相对认可和看好的,不要盲目只看基金短期收益。

从上面两支股指基金跟踪的指数从1972-2022目前近50年的收益来看,两者的年化收益CAGR 10%左右,标准偏差波动性Stdev和最大回撤Max Drawdown也都是非常接近的。

3.如何平衡风险收益?

选定了基金组合,就必须要提到如何购买和定期平衡组合。比较推荐的方法是每年年初写一个理财规划书,规定自己操作的频率,避免过于频繁操作,受情绪波动追涨杀跌。比如我们家两口子的工资会每两周直接自动定投到各个账户按照比例购买股债指数基金,每个月核算一次账户,当股债比例失衡超过5%,就手动操作做重新平衡。

由于2021年的美股标普500指数大涨25+%,2022年1月的股市下跌已经凸显出我们家目前90%/10%的股债配置风险过大,2月初我们家已经卖出上周到期的公司限制股票购买了$2.5万美金的美国国债来逐步将配置回到80%/20%的预设目标。

她理财 App

她理财 App

以上的股指定投策略不会止盈或止损。1)设置止盈或止损都是预测市场走势的行为,原则上如果你预测长期是对的,美股完全可以做空来对冲,就算A股我的理解也可以通过做空股指期货或者融卷业务来做空个股,但一般不建议个人投资者长期做空。股市波动是反应的未来预期而不是过去,如果市场是“透明有效的”,那么应该没有人能够准确预测明天的市场走向,绝大部分个人投资者都不要轻易尝试除非你想赌博。

好问题,由于回复太长所以分开在留言区评论了,希望对你有帮助。

2)个人长期投资只需要根据家庭不同阶段财务状况和风险偏好做好股债配比。有些人可能认为资产到达财务自由的人就可以止盈,没有必要再承担股市风险。但反过来看实际中这部分人反而有更高的风险承受能力,所以我看到的部分这些人还是会维持较高的股债配比来滚雪球。我个人认为自己未来5年内要是达到500万美金财务自由目标或者进入FIRE阶段,也不会让股债配比低于30%/70%,因为需要一定比例(>30%)的股市风险收益来抵御通货膨胀,美股这方面的比例数字是有数据分析支撑的,所以在我眼里没有止盈或止损这个选项。