产品测评 | 直击重疾险底价,“达尔文8号”值得买么?

财蜜们好,我是@保险规划小助手

重疾险达尔文系列,终于回归了。

最新上线的重疾险达尔文8号,再次挑战成人底价。

它还新增创新的住院津贴保障,只花几百块就能解决不患重疾“保费白交”的问题。

一起来看看具体形态。

达尔文8号,0-55岁可以投保,保障终身,等待期180天。

缴费方式有趸交/5/10/15/20/30,自带被保人豁免,小助手建议优先选择20/30年缴费,每年保费压力小且可能享受豁免权益。

保障分为基础和可选两部分。

一、基础保障

重疾117种,赔付1次,赔付100%保额。

中症35种,最多赔付3次,每次60%基本保额。

轻症40种,最多赔付4次,每次30%基本保额。

该有的核心保障全有,还延续达尔文7号的两个点亮:

1)等期内得了轻症/中症,仅免责该疾病,合同继续有效

2)重疾理赔后,非同组轻中症保障持续有效

提高了轻中症的赔付概率,延长了轻中症这两项保障的“寿命”。

达尔文8号基础责任的保费便宜。

30岁,买50万保费,保终身,30年交费:

女性保费,每年只要5045元;

男性投保,每年保费5420元。

二、可选保障

达尔文8号有6项可选责任,满足大家不同的保障需求。

1、住院津贴保险金

买重疾险时,不少人都会想:如果没有理赔,保费就白交了。

达尔文8号住院津贴责任,相当于打上了这个补丁。

如果60岁前没有发生重疾,60岁后住院,不管大病小病还是意外,每天都可以赔0.1%保额。

每年最多赔90天,保险期内累计100%基本保额。

如果先赔付了住院津贴,然后得了重大疾病,重疾责任仍可以赔付,不过在理赔金额上会扣减累计已给付的住院津贴。

举个例子:

投保50万的达尔文8号,并附加了住院津贴保险金。

60岁前一直没有发生过重疾,62岁时因肺炎住院10天,获赔500*10=5000元的津贴金。

70岁时体检查出肠癌,需要申请重疾理赔,这时候重疾理赔金为50万-5000元,到手495000元。

这项责任保费也不贵。

30岁,买50万保额保终身,加上住院津贴,女性每年多花155块,男性只多花135元。

60岁后和医院打交道的次数一定会增加,这笔钱拿到的概率很大。

60岁前没得重疾,60岁后住院,每天都能拿到500块,每年最多领4万5的津贴,总津贴额最高50万。

一百来块钱,换一个确定的赔付,挺值得的。

2、疾病关爱保险金

60岁前,首次得重疾额外赔80%保额,中症额外赔30%,轻症额外赔15%。

重中轻疾病额外多赔,提升了人生关键期的保障。

举个例子:

买了50万保额,30年交,并附加疾病关爱金;

40岁时不幸患上白血病(重疾),那么可得到重疾赔付50万+关爱金额外赔付40万=90万

30岁买只多花1000多块钱,相当于又拥有了一份保障到60岁的定期重疾,这个价格比较划算。

想要60岁前有高保额的财蜜,可以考虑加上疾病关爱保险金。

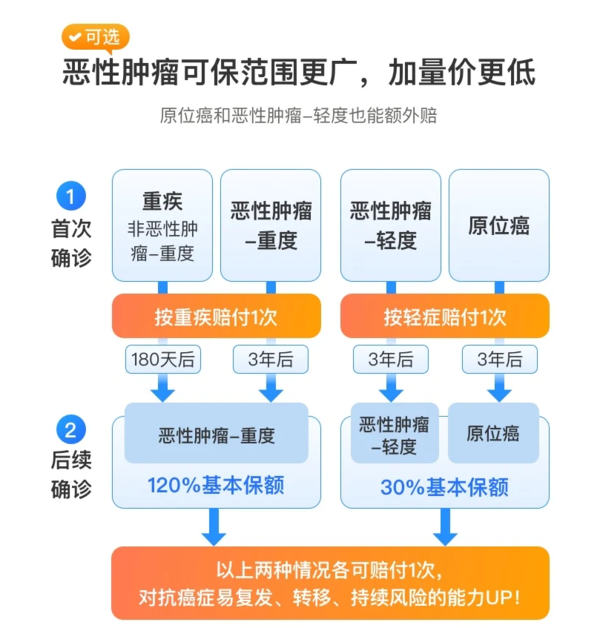

3、恶性肿瘤或原位癌扩展保险金

包含了2项责任:

1)恶性肿瘤-轻度/原位癌

如果前4次轻症,都没有确诊恶性肿瘤-轻度/原位癌,那么间隔180天后,确诊恶性肿瘤-轻度/原位癌,可以赔30%保额。

如果已经因为确诊恶性肿瘤-轻度/原位癌赔付过轻症,间隔3年后,再次确诊恶性肿瘤-轻度/原位癌,也可以赔30%保额。

轻度恶性肿瘤和原位癌,仅限不同器官赔付,且两者合计只能赔付一次。

2)恶性肿瘤-重度

首次重疾确诊恶性肿瘤-重度,间隔3年后,再次确诊,可以赔120%保额。

首次重疾是恶性肿瘤-重度之外的重疾,则间隔180天后,确诊恶性肿瘤-重度可以赔120%保额。

现在多数重疾的癌症二次保障,只针对恶性肿瘤-重度。达尔文8号拓宽了赔付范围,对轻度恶性肿瘤和原位癌都提供了第二次赔付保障,这点值得夸一下。

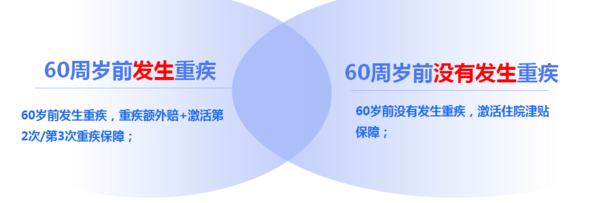

4、多次重大疾病保险金

60周岁前发生重疾,每次间隔365天,第2次/第3次不同种重疾额外给付120%基本保额(第2次/第3次无60周岁限制)。

如果同时选住院津贴、疾病关爱金和多次赔付,健康保障能再加一层防护网。

60周岁前发生首次重疾,可额外赔付疾病关爱金,提升人生关键期的保障,并且赔付后仍有重疾保障。

60周岁前没有发生首次重疾,60岁后可赔付住院津贴保险金,覆盖老年期间住院费用补贴。

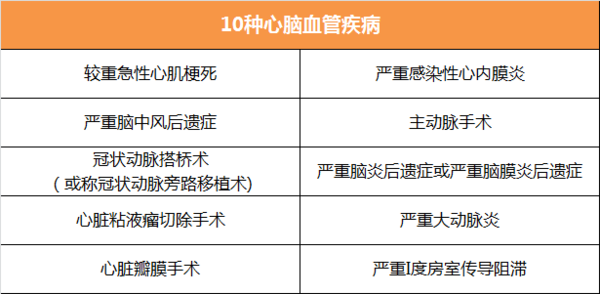

5、特定心脑血管疾病关爱金

首次重疾赔付后,又得10种特定心脑血管疾病,额外赔120%保额。

非心脑特疾→心脑特疾,间隔期180天;

心脑特疾→同种心脑特疾,间隔期1年。

这项责任有两种赔付情况:

1)首次重疾不是心脑特疾,间隔180天后确诊合同约定的心脑特疾,赔付120%基本保额;

2)首次重疾是心脑特疾,间隔1年后仍确诊同种心脑特疾,赔付120%基本保额。

家族有心脑血管疾病倾向,特别是男性朋友们,可以重点关注这项保障。

6、身故或全残保险金

18岁前,赔已交保费/现金价值较大者;

18岁后,赔100%保额。

身故和全残保险金,与重疾保险金、住院津贴保险金共享保额。

预算有限想要身故保障,建议选择定期寿险产品。

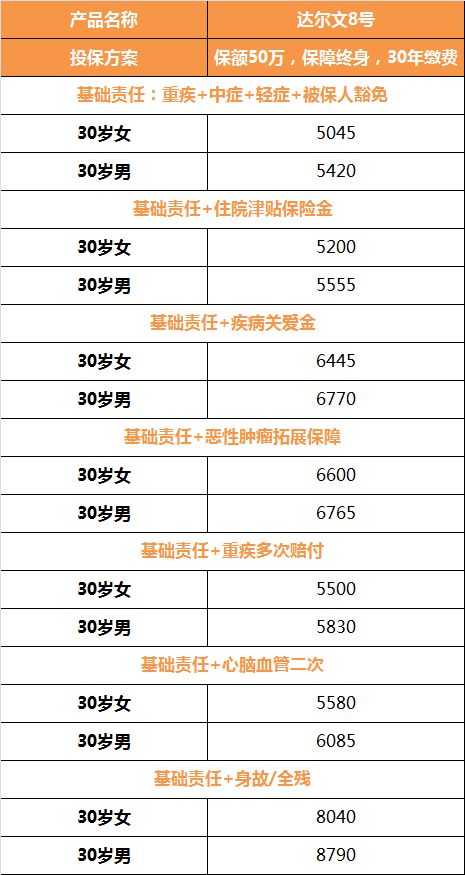

三、保费情况

以30岁投保为例,看下不同保障责任的保费

础责任的保费很便宜,可以说打破了重疾险地板价。

附加癌症二次赔、心脑血管疾病、住院津贴后,保费上涨也不多,保障非常充足。

达尔文系列从不让人失望。达尔文8号依旧性价比高,可选责任丰富且扎实,能让我们根据自身需求选择附加保障。

尤其是新增的住院津贴保险金,拓宽了保障范围,把赔付门槛进一步降低,60岁前没有发生重疾,60岁后大病小病住院也可能赔付。

小助手推荐方案:

1)基础责任+住院津贴保险金

5000左右就能买到50万保障,比市面上大多数重疾险都便宜。

适合想买高性价比终身重疾的朋友,保障终身,即使60周岁前无确诊重疾,60周岁因住院也能获得赔付。

2)基础责任+住院津贴保险金+癌症二次/疾病关爱金

预算6000-8000元就能拥有一份保额50万的加强版保障。

想要60岁前拥有高保额,附加疾病关爱金。

想加强癌症保障,附加恶性肿瘤或原位癌扩展保险金。

3)如果预算充足,基础责任+住院津贴+二癌+疾病关爱金

全面守护,人生关键期保障杠杆高,癌症保障足。

重疾多次赔、特定心脑血管疾病、身故保障也可以按需附加。

对产品还有疑问,想要了解更多产品信息

她理财 App

她理财 App

看着很不错 也蛮适合我这种买过的人加保的

也蛮适合我这种买过的人加保的