接下来的5月,市场会如何?

咱们不妨先来看看,以往5月份的市场都什么样。我整理了2010年至2024年每年5月的A股市场数据。

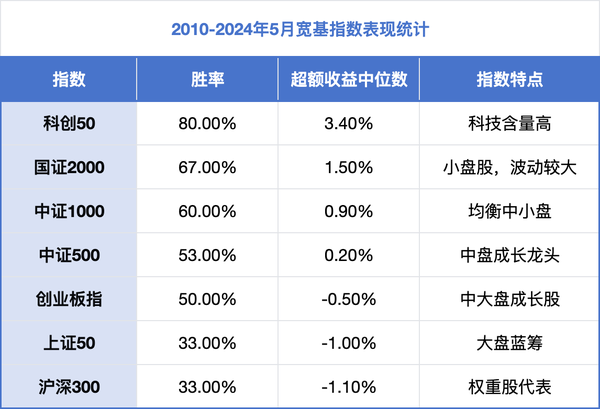

从宽基指数的角度看↓

(注:由于基日不同,创业板指、科创50的统计起始年份分别为2011年、2020年)

过去15年(2010-2014)的5月份,基本都呈现“中小盘成长优于大盘价值”的特征。5月胜率较高的宽基指数为国证2000和中证1000,超额收益中位数为1.5%和0.9%,并且,比较新的科创50指数在过去5年的5月份中,表现更为突出,兼具高胜率(80%)和高收益(超额收益中位数为3.40%);而当月的权重宽基则表现一般,上证50和沪深300仅有1/3胜率,超额收益中位数亦低于-1%。

这种现象主要是因为:4月30日为一季报和年报披露的截止时间,市场在4月份对财报基本消化完毕,资金会从防御性的权重股流出,在5月重新开始关注弹性较高的成长方向,积极参与主题投资;

此外,5月往往会落实前期会议的定调,比如如定向的产业扶持、减税等等,对中小市值或是主题投资有直接助推作用。

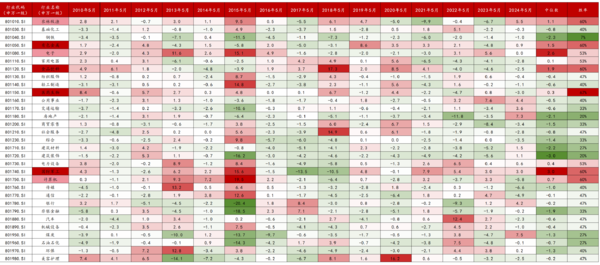

从申万一级行业的角度看↓

(点击看大图)

根据2010-2024年数据统计,5月份超额收益比较高的行业有三类:

大消费方向

由于消费旺季来临,消费需求的预期得以提振,食品饮料、医药生物、社会服务等行业在5月超额收益胜率较高,食品饮料历史胜率达80%,超额收益中位数为8.5%。

科技主题

在政策支持和产业共振的影响下,电子、计算机、国防军工等偏成长行业表现稳定,其中的半导体、消费电子、军工电子等细分领域在多个年份(如2013、2015、2023年)涨幅居前。

周期性行业

有色金属、小金属、能源金属等行业易受供需和价格波动影响,在供给侧改革政策出台(2015年)或是疫情导致供需波动较大(2020年)的年份表现突出。

当前的市场环境,和哪一年比较像呢?

现阶段还是有些复杂的,往大了说,是“百年未有之大变局”,并且在“关税”的映照下,这个变化显得更加起伏不定了。和历史类比的话,2013年、2019年、2020年与当前有部分相似之处↓

2013年的年中,当时市场在“钱荒”冲击下,快速杀估值,不过政策很快介入修复了流动性,市场先跌后稳;

当前处于关税大棒冲击后,市场快速调整,同时估值处于低位,并且政策对冲预期较强,下行空间有限。

2019年的关税1.0时期,当年的5月市场震荡调整,成长板块内部轮动较明显,比如TMT到新能源板块的切换;

当前为关税2.0时期,还是关税那些事,近期成长主题同样出现轮动迹象,并且从机构持仓行为看,偏向防御(银行、黄金),但也在逐步加仓科技等主题,这和2019年5月调整期的配置切换有相似之处。

2020年疫情初期,市场一次性杀估值之后,政策宽松驱动反弹,之后科技与消费领涨;

当前为关税冲击后政策预期升温,叠加市场主要指数处于历史30%分位以下,具备杀估值后再修复的基础,其中的科技(AI、半导体)和消费(旅游、饮料)也可能具备超额收益的潜质。

当然,以上只是基于“找相似”的逻辑进行类比,实际会怎么样,确实不好说。现在的两大核心变量:外部关税能谈成啥样,和内部政策怎么放、放多少,都犹未可知。

美方诉求是要钱、要制造业回流,而中方诉求依然是三件套,稳定、发展、自主,这中间的矛盾和鸿沟,不是短期内能解决的,即便坐下来谈判,也不可能是几次面基就能deal的。

至于国内政策,目前还没有增量,因为现在的经济和股市基本算稳住了,短期应该不会有太多超预期的刺激,只是在落实前期开会提过的决策。当然后面压力还是挺大的,政策也在边走边看,可能等下半年的各项数据显示出压力了,再出手。

接下来的5月,波动应该比4月小,对于成长主题的机会,咱们可以用网格或者其他带有止盈止损思路的方法来适度参与,整体思路还是均衡,毕竟围绕关税的博弈远未结束,谨慎并乐观吧。

基金投顾组合的过往业绩并不预示其未来表现,为其他客户创造的收益不构成业绩表现的保证。市场有风险,投资需谨慎。

-END-

往期精彩“金组合”推荐

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App