遗产税和小老百姓真的没啥关系-别为了避免遗产税买保险

之前曾经系统学习的学习过税务尤其是遗产税。今天和大家分享一下,篇幅略长,全文大概5000字左右,感兴趣可以看看。

大家了解到遗产税基本都是从代理人哪里,但是即便真的会征收遗产税,主要影响的也是前5%的富人,对于咱们这等每年工资不超过百万的人来说,你可能连缴纳遗产税的资格都没有。

所以你也根本不需要考虑购买终身寿险来规避遗产税

看清楚我说的是终身寿险,不是终身重疾。

就是那种一辈子什么时候死了都会给受益人钱的那种定期寿险的加长版

一:遗产的概念

遗产,是指自然人死亡时遗留的个人合法财产,它包括不动产、动产和其他具有财产价值的权利。自然人生前所拥有的个人合法财产只有在其死亡后方可称之为遗产,因而自然人生存时,其所拥有的个人财产不能称之为遗产;继承人在分割完遗产之后就使遗产转化为个人合法拥有的财产,也不能称之为遗产;只能在自然人死亡之时起至遗产分割完毕前这一特定时间段内,自然人生前遗留的财产才能被称为遗产。继承人在履行纳税义务和偿还债务时仅以所继承的遗产实际价值为限,超过遗产实际价值的部分,继承人不再承担。所以最后这句话和中国全通的父债子偿是冲突的,如果儿子评估下父亲留下的总资产小于总负债,最理性的做法应该是放弃继承权。

二:遗产的转移方式

1、赠与

是指财产所有人将自己的财产无偿地赠送给他人,经他人接收后发生所有权变更效力的行为。所赠与的财产包括动产、不动产以及其他以契约方式转移的财产或者财产权利。

作用:转移财产;减少税收支出。

缺点:财产一旦赠与给他人,当事人就失去对该财产的控制,将来也无法将其收回。

我国没有遗产税也就是没有赠与税,所以只要你情我愿,合理合法,随便赠。

2、为受益人创建不可撤销信托

是信托创建者生存时将信托财产转移给托管人,由托管人依据信托的内容,管理处分信托财产,并且信托创建者对信托条款不保留取消或者修正的权利。

在有限的情况下才可以修改,但它能够享受一定的税收优惠,所以当客户不打算对信托中的条款进行调整时,可以采用这一信托形式。

赠与和不可撤销信托有相同的地方,就是财产所有人失去对这部分财产的控制权,是财产所有权的变更。

国内的信托业真的是有点乱呀,而且金额也比较高,购买房最低限制一般是100万元起,可想而至委托方没有几千万,是不能够行的

3、为受益人购买人寿保险

自然人生前通过购买人寿保险单,指定保险受益人,同样可以实现遗产转移的目的。去世后的保险赔偿金以现金形式支付,所以能够增加遗产的流动性。

这就是常见的代理人忽悠你们购买终身重疾的原因,但是在中国并不适用

4、遗产继承

遗产继承是指自然人死亡后,其遗留的个人财产转移给他人所有的法律制度。

遗留遗产的死者称为被继承人;依照法律规定或被继承人生前立下的合法有效遗嘱,有权获得遗产的人称为继承人。

遗产继承可分为遗嘱继承和法定继承两大类。

4.1遗嘱继承:

指由被继承人生前所立的遗嘱来指定继承人及其继承的遗产种类、数额的继承方式。

立遗嘱的被继承人称为遗嘱人,接受遗嘱指定继承的人称为遗嘱继承人。

遗嘱继承发生的法律事实构成是:被继承人立有合法有效的遗嘱及被继承人死亡。

4.2法定继承:

又称无遗嘱继承,是指由法律直接规定继承人的范围、继承顺序、遗产分配原则的一种继承方式。

5、遗赠

是指自然人以遗嘱的方式将个人合法财产的一部分或全部赠送给国家、集体组织或法定继承人以外的人,并于遗嘱人死亡后生效的单方面民事法律行为。

6、遗嘱信托

自然人预先以立遗嘱方式,将财产的规划内容,包括交付信托后遗产的管理、分配、运用及给付等,详订于遗嘱中。

等到遗嘱生效时,再将信托财产转移给托管人,由托管人依据信托的内容,管理处分信托财产。遗嘱信托是在委托人死亡后信托契约才生效。

三:中国法定的继承的顺序

中国继承法规定,法定继承分为两个顺序:

第一顺序的法定继承人包括:配偶、子女、父母;

第二顺序的法定继承人包括:兄弟姐妹、祖父母、外祖父母。

第一顺序的法定继承人存在并有继承权的情况下,第二顺序的法定继承人则无权请求继承遗产,只有在没有第一顺序的法定继承人或第一顺序的法定继承人全部放弃继承权或被剥夺继承权的情况下,第二顺序的法定继承人才能继承遗产。

继承人继承遗产的份额,一般应当均等。

被继承人的子女先于被继承人死亡的,由被继承人的子女的晚辈直系血亲代位继承。代位继承人一般只能继承他的父亲或者母亲有权继承的遗产份额。丧偶的儿媳、女婿如果尽了主要赡养义务,可以作为第一顺序继承人。

这里面有一个很有意思的情况,比如张家是大财主,张先生父母早亡但是爷爷还健在,膝下无子,如果万一不行张先生死了,留下万贯家财就都只能由张太太继承了,他的兄弟姐妹半毛钱的得不到,他的爷爷也什么都得不到。然后年轻的张太太就带着巨额财产改嫁。张家的万贯家财也就变成别人家的。

所以欧洲有些国家,配偶是作为一个单独的存在,考略到血缘,配偶永远不会单独称为继承人,有第一顺序,配偶就和第一顺序一起分,没有就和第二顺序一起分。大致是这么个原则,可能具体的分配比例由限制,配偶会多一些。

四:国外继承法的特点

1、特留份制度

是指法律规定的遗嘱人不得以遗嘱的方式取消由特定的法定继承人继承的遗产份额。该制度的实质是通过对特定的法定继承人规定一定的应继承份额来限制遗嘱人的遗嘱自由。

这个有点类似于我国的继承法,要求对无行为能力人保留必要的份额

2、归扣制度

继承人中有在继承开始前因结婚、分居或营业,已从被继承人受有财产之赠与者,应将该赠与价额加入继承开始时被继承人所有之财产中,为应继遗产。但被继承人于赠与时有反对之意思表示者,不在此限。

赠与价额应于遗产分割时,由该继承人之应继分中扣除。

赠与价额依赠与时之价值计算。

这个大致就是 老李有两个儿子,大儿子结婚时候给了100万买房子,小儿子和老李一起住在老李的房子里生活,等老李去世时候,不能说只把老李的房子两个儿子分分就得了。应该吧之前给大儿子的那100万加回来一起分了。但如果大儿子拿房子100万变成500万了,那是人家大儿子投资有方,只能还是按照100万算

五:遗产税和赠与税

(一)遗产税和赠与税的概念

遗产税是对自然人去世以后遗留的财产征收的税收,通常包括对被继承人的遗产征收的税收和对继承人继承的遗产征收的税收。遗产税具有财产税的典型特征

赠与税是自然人将自己的财产赠与他人时,依法对赠与财产应缴纳的税款。

有遗产税就必须有赠与税,要不然和没有一样。

赠与税的征税客体:除包括赠与人无偿赠送给他人的货币和实物外,还包括无偿免除的债务人的债务或无偿为他人承担的债务,以及无偿提供给他人的预期可得的财产。赠与税主要是为了补充遗产税的不足,所以其税制模式主要以遗产税为参照。

(二)遗产税制

1、总遗产税制

总遗产税制是对被继承人死亡时遗留的财产总额征收遗产税的制度。即一次性地先征税,然后进行财产的分割继承,而不管这项财产的去向如何。

税率设计依据遗产总额确定,而不考虑继承人的多少及其与被继承人的亲疏关系。

设有起征点、免征额和扣除项目,按照超额累进税率计征。

同样税率、同样金额的遗产,采用总遗产税制比采用分遗产税制缴纳的遗产税少

2、分遗产税制

分遗产税制又称继承税制,是指对被继承人遗留的财产先进行分割,然后就各个继承人继承的遗产份额分别征收遗产税的制度。

分遗产税制的税负高低往往取决于继承人与被继承人的亲疏关系,一般也按超额累进税率计征。

具体征税方式

对直系亲属继承的遗产征税较轻,其他人继承的遗产征税较重;

按照继承人继承的遗产份额的多少,采取高低不同的税率;

分遗产税制的纳税主体:各个继承人、受遗赠人为纳税人。

3、混合遗产税制

混合遗产税制是指先对被继承人的遗产总额征收遗产税,然后再分别对继承人继承的遗产份额征收继承税的制度。混合遗产税的特点是先总额征税,以利源泉控制;再按继承人继承的份额征税,以体现合理负担。

混合遗产税制的纳税主体:遗产管理人、继承人、受遗赠人为纳税人。

(三)国外遗产税现状

目前,世界上有约127个国家和地区存在税收制度,其中正在征收遗产和赠与税的国家和地区有74个,占58.3%。

各国征收遗产税的特点

遗产税开征与否与经济发达程度相关

大多数国家和地区实行分遗产税制

绝大多数国家和地区采用超额累进税率

大多数国家和地区在设置遗产税同时设置赠与税

大多数国家的遗产和赠与税由中央政府征收

(四)美国的遗产税制

美国的联邦政府开征联邦遗产税和联邦赠与税,两税使用同一综合抵免额,亦适用同一税率,以防止纳税人利用遗产税税率和赠与税税率的不同而逃税。

联邦遗产税实行总遗产税制,即“先税后分”模式。

美国1977年的税收改革法案合并了遗产税和赠与税,统一了税率表和宽免项目,并改称其为财富转移税)。从1977年开始,征收统一的遗产和赠与税,两税适用同一税率,并开征了隔代转移税。1977年以前,美国遗产和赠与税的税率和免税额等变化很小; 1977年以后,遗产和赠与税的免税额逐渐提高,遗产和赠与税的税率则逐渐降低。遗产和赠与税收入占美国联邦政府财政收入的比重一直很小,近20多年来一直在1%至2%之间徘徊。

纳税人

美国遗产税的纳税人是遗产的管理人; 赠与税的纳税人是财产的赠与人

计税方法

计算遗产总额

计算经济遗产额:用遗产总额减去被继承人的各项债务、丧葬费用、遗产损失、借贷、应付帐款等,就可以得出经济遗产额。

计算应纳税遗产额:经济遗产额求出以后,还可以根据具体情况扣除某些项目,如扣除应当缴纳的税金、认证和管理费用、赠送未亡配偶的

财产、捐献财产调整额等,然后就可以得到应纳税遗产额。

计算应纳遗产税税额:根据应纳税遗产额和税率,计算得出应纳遗产税税额。

征税对象和范围

遗产总额是指被继承人留下的全部财产的价值,包括动产和不动产、有形资产和无形资产、被继承人去世时财产取得的利息、夫妻共同拥有的财产、人寿保险、年金和退休计划的收入、为被继承人保留的对某些财产或者所得的使用权或者行使权等。另外,遗产总额还包括被继承人在去世以前3年之内转移的各类财产的价值。

税率:

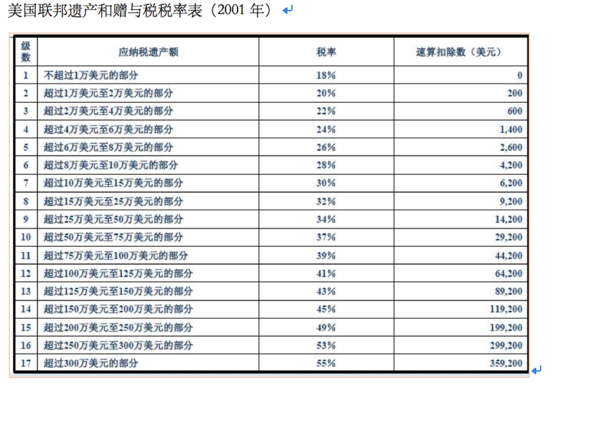

美国联邦遗产和赠与税适用统一的税率表。 2000-2001财政年度实行17级超额累进税率,最低边际税率为18%,适用于应纳税遗产额不超过1万美元的部分;最高边际税率为55%,适用于应纳税遗产额超过300万美元的部分。

根据2001年美国减税法案,从2002年到2009年,美国遗产税的最高边际税率将逐步下降:2001年为55%,2002年为50%,2003年为49%,2004年为48%,2005年为47%,2006年为46%,2007年为45%,2008年和2009年为45%。2010年停止征收遗产税一年。2011年和2012年税率降低至35%,2013年上升至40%。

美国联邦遗产和赠与税税率表(2001年)

六:遗产筹划

分劈技术

分劈技术是指在合法和合理的情况下,使所得、财产在两个或更多个纳税人之间进行分劈而直接节税的税收筹划技术。可以使计税基数降至低税率级次,从而降低最高边际适用税率,节减税收。

税率是瞎编的,为了说明问题哈

假如100万都给儿子,按照50%交税

可以先把100万给妻子,交税10%

然后两个人在分别给儿子,各交税10%。

婚姻扣减:使已婚的遗产所有者,在免交遗产税的情况下,将遗产尽可能多地留给幸存配偶;确保统一抵免额会被完全运用于夫妻双方的遗产或者终身赠与中。两者的遗产有更多的部分是按尽可能低的税收级别纳税的。

她理财 App

她理财 App

wow 太全面了!赞!@冷月冰日 你可以来这里找答案

学习了

谢谢,原谅我的智商还是不太懂……

嘿嘿没关系,简单地讲,即使我国以后征收遗产税,那也是仅针对高净值人群征收,比如那些亿万富翁啦,小老百姓不必担心哒