手把手教你可转债打新

我正在参加小她3月财女新技能有奖征集活动,一篇技能入选可以获得170元,你也来试试吧:

https://www.talicai.com/post/632840

可转债自去年开始信用申购,已经变成全民摸彩票了。最开始我也无脑申购过几次,但都没中,后来又赶上年末股市调整,很多可转债破发,我由于不懂也没敢继续申购。最近投资市场反弹,可转债申购又热了起来,正好趁着这个东风好好研究一下。这次我会以《吉林敖东:公开发行可转换公司债券发行公告》为例介绍可转债的相关知识和交易策略。

1可转债基本概念

可转债顾名思义就是可以转换成公司股票的可转换公司债券。可转债是公司融资的一种办法,因为大部分的可转债最后都转换成股票,相当于变相增发股票。

(1)可转债有“债”和“股”的双重性质

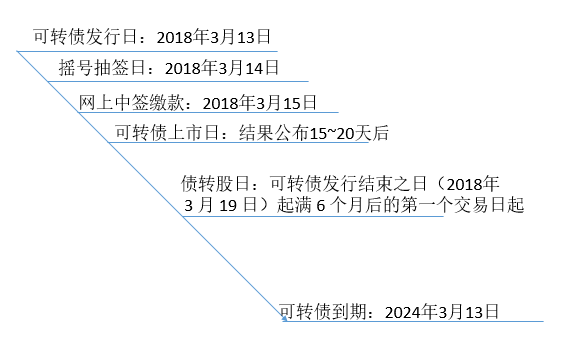

可转债自发行日起的流程(以吉林敖东可转债为例):

以上的流程大概对于可转债是通用的,可以根据上图来确定申购日期(T日)、中签结果公布(T+1)、中签缴款(T+2)、上市(T+20日左右)、转股(T+6个月),转债到期(T+6年)。当然了后面的上市时间、转股日都是大概时间,具体以公司公告为准。

①债性

可转债有“债”的属性,有对应的期限和利息。一般可转债期限自发行之日起6年,票面利率第一年0.2%,第二年0.4%,第三年0.6%,第四年0.8%,第五年1.6%,第六年2.0%。折合成年化利率1%~2%(可转债的利息收入还要缴纳20%的税)。

②股性

可转债在发行时有几个确定的数据,需要大家记住。

a票面价值

发行的可转债按面值发行,每张面值100元。

b初始转股价

转股价的确定标准:

不低于募集说明书公告前二十个交易日公司A股股票交易均价和前一个交易日公司A股股票交易均价。

可转债在转股期间可以转股变成股票。以吉林敖东可转债为例,转股价=21.12元,股票现价21.34元,非常接近。

可以根据票面价值和转股价计算出转股数。以吉林敖东可转债为例:转股数=100/21.12=4.73股。也就是说一张面值100的可转债其实相当于持有4.73股的吉林敖东股票,所以说可转债有“股性”。也因此可转债的价格受到其对应的股票的价格影响。

(2)可转债进可攻,退可守

可转债每张面值为100元,假如你持有一张可转债,到期收益率10%,持有期间债券价格一直低于100元,只能一直持有到可转债到期,也可获得本金和利息共110元,此为退可守。如果可转债对应的股票大涨,可转债的价格也会大涨,卖出获得不错的收益,此为进可攻。

2可转债申购(打新)操作

获得可转债有两种方式,配售和申购。以吉林敖东可转债为例,如果在发行可转债前一天(T-1日,即3月12日)持有该公司股票,可以参与可转债的优先配售(注1)。如果不持有股票(社会公众投资者),可通过券商账户申购(注2)。

大部分人并不想长期持有可转债,完全不必要为了配售买入公司股票,所以这里只介绍可转债的申购(打新)操作。

注1:股权融资包括IPO、增发、配股,也可以发行可转债。发行可转债本质是增发股票,老股东的权益被稀释,因此可转债发行的时候都会让老股东优先配售作为补偿。

注2:注意配售代码和申购代码不同。

(1)打新要求

可转债采用信用申购方式,只要有股票账户就可申购,是无本买卖。沪市按照身份证申购,一人只能申购一次,深市按照股东账户申购,一人最多有三张股东卡,最多申购三次。创业板还要去附近的营业部进行面签开户才能申购。

(2)具体打新操作

登录券商账户——点击买入——输入申购代码——点击“全仓”或顶格申购(注3)。

注3:由于可转债的中签概率非常低,比如之前的东方雨虹的中签概率只有0.0013%,所以需要顶格申购,否则中签率就比别人低。

(3)查询中签结果

可转债中签后,缴款当日都会在持仓里显示。可转债每张面值100,如果中的是10张,就要在账户保留1000元,如果是20张,是2000元,以此类推。申购后中签了,一般在T+2日进行网上中签缴款。

(4)卖出获利

可转债中签缴款后15-20个工作日上市。如果纯粹是打新,可转债上市首日卖出就好,操作同买卖基金股票相同。

3可转债风险与收益

(1)预期收益

①上市首日卖出大概率盈利

有人统计过,自雨虹转债开始实行信用申购后截至2018年3月6日,一共有37只可转债上市了,按照上市当天的收盘价计算,9只可转债亏损,26只可转债盈利,按照中签概率计算,一个账户平均盈利1992.35元,平均持有天数是23天,平均收益率是6.8%。

②可转债的价格一直上涨,岂不是赚翻了?

看到这里大家可能想,如果可转债的价格一直上涨,岂不是赚翻了?答案是:否。

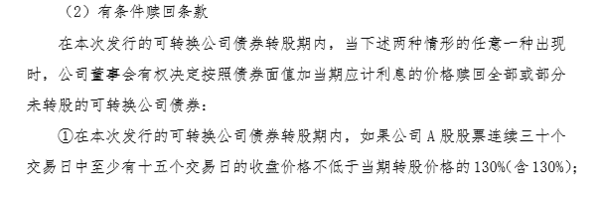

这里需要重申公司发行可转债的根本目的。公司发行可转债是为了融资,发行公司最希望可转债持有者债转股,这样等期限到了就不用还钱了。可转债发行公告中有规定:

翻译成大白话就是,如果债券的价格30天内有15天内高于130(100元的130%),公司可以提前(以100+利息)赎回,最后赎回价格也就10X元。这个规定就逼得债券持有者不得不转股或者卖出,否则就亏大发了。所以可转债持有者在债券价格高于130时需要注意公司是否会强制赎回。

(2)可转债也有风险

①可转债有破发风险

可转债的转股价是根据前二十个交易日的均价确定的,由于可转债申购中签到上市有不到一个月的时间,不能预测上市首日转债价格,可能上涨也可能下跌,存在破发风险。如果很不幸,在可转债上市首日价格跌破了100元,那怎么办?

A无脑申购,无脑卖出

由于可转债下跌有底,跌到95元就很难再往下跌。上涨无顶,转债会跟着正股一起上涨。即使无脑申购可转债,上市首日以开盘价无脑卖出可转债,打新债是小亏大赚的。

B看好后市,坚定持有

可转债自上市至退市(到期)有将近6年的时间,可以耐心等待可转债价格上涨盈利时卖出即可。只是存在时间成本的问题。

网上有一个对已退市转债的不完全统计。这些转债上市价格都是100元,很多都跌破过面值,但是在其有效期限(6年)都上涨过不少,甚至上涨到200元的也较多,最后退市的的价格也大部分在130元以上。

②有脑申购收益更好

上面提到无脑申购,无脑卖出,因为大部分盈利,少部分亏损,最终结果盈利居多。而如果有选择的申购可转债,有选择的卖出,盈利会大幅提升。但这需要对可转债对应的股票有深入了解。

4哪里可以查询待发行的可转债?

可以登录集思录网站——实时数据——可转债——待发转债——方案进展查询待发可转债。

从这里我们可以看到有哪些转债可以申购,申购的转债的上市时间等。此外我们根据可转债的发行流程(注4),可以查看将来还有哪些可转债“在路上”。

当然集思录还可以查询可转债的发行规模、转股价等一系列信息,这些就需要大家自己去探索啦。

注4:可转债发行流程:董事会预案→股东大会批准→证监会受理→发审委通过→证监会核准批文→发行公告

5写在最后的话

可转债打新操作简单,即使无脑申购,无脑卖出(上市首日无论亏损以开盘价卖出),最终也会大概率盈利,所以大家不要放弃这个摸彩票的机会。但我还是会有选择申购的,任何涉及钱的投资明白些总归更安心。

她理财 App

她理财 App

可以继续持有到盈利再卖出吗?