投资:2018年总结&2019年展望

2018年匆匆忙忙就过去了,除了账户上亏损的数字,没有留下什么痕迹。在入市第二年就遇到历史上第四次大熊市,见过了太多的世面,可谓是宝贵的财富,在这里小结一下。

1 2018年度指数涨幅

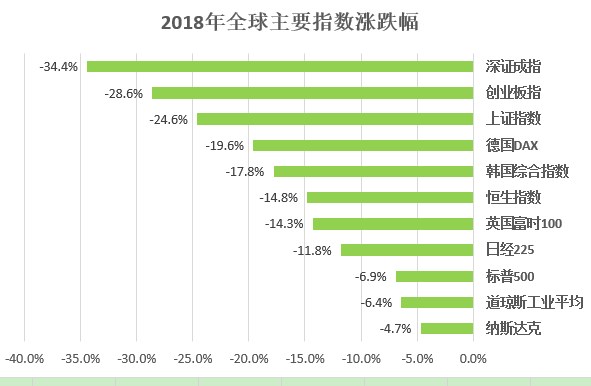

(1)全球主要指数涨幅

2018年全球主要指数都是以跌收尾,A股跌幅最大,熊冠全球。这也说明大环境的不景气。要想在这种环境下独善其身,也就是空仓或者短线投资了。盈亏同源,错过下跌,可能也错过了上涨。

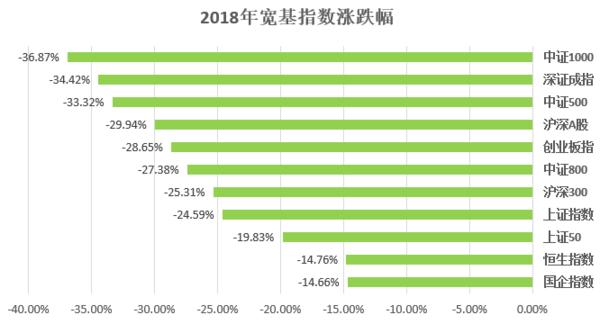

(2)宽基指数涨幅

2018年A股主要指数的涨跌幅基本上就是按照组成指数的成份股的平均市值变化的,大市值指数跌幅较少,小市值指数跌幅较大,依然是大强小弱,只不过这种强也只是跌的少而已。值得注意的是创业板指、中证1000、中证500已经连跌三年了。

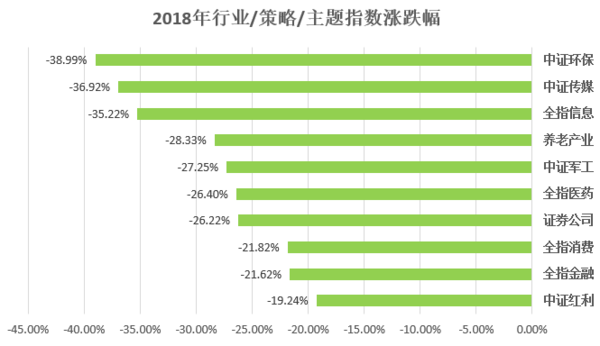

(3)行业/策略/主题指数涨跌幅

跌幅最小三名中证红利、全指金融、全指消费。熊市里面红利指数比较抗跌,个人理解主要是这些指数的现金流比较好(?)。全指金融是大市值指数,跌幅较少。全指消费在2017年上涨29.21%的情况下,今年仍然跌幅不大,消费穿越牛熊可期。

跌幅最大的指数包括中证环保、中证传媒和全指信息,值得注意的是,这三个指数已经连跌三年了。观察这些指数2015年~2018年的涨幅,可以看到,在2015年涨幅越大的指数,在随后的三年跌的越狠,涨多了就跌,谁也逃不开均值回归。比如中证传媒,在2015年涨幅为69.35%,在2016、2017、2018年的跌幅分别为:-32.32%、-17.72%、-36.92%,三年跌去约86%,下跌何其惨烈。从另一个角度想,跌多了,上涨的概率也大。

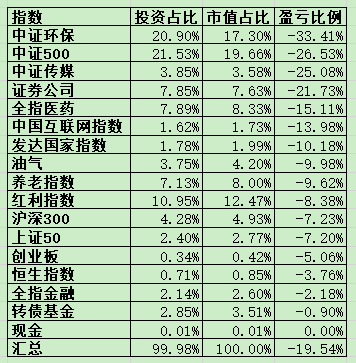

2账户盈亏状况

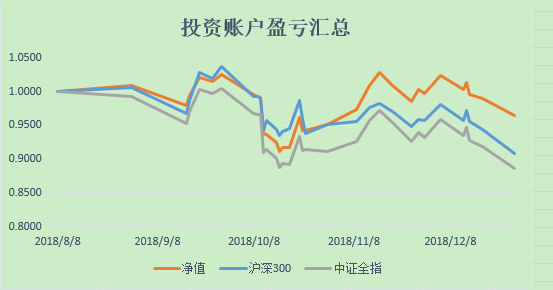

注:本账户净值计算日期为2018年8月8日。

2018年账户盈亏为-19.54%,同期沪深300下跌-25.31%,跑赢沪深300指数,并且这种差距在不断扩大。

关于账户的亏损确实不好计算,因为实际有好几个账户,而且我是从2018年8月份才开始详细统计账户的亏损状况。年初账户的盈亏比例为-1.04%,不过这一年可转债打新有盈有亏,在年初止盈过一些基金,盈亏相抵,大概2018年度亏损有19%左右。

分析账户的亏损原因,可能包括以下几个:

中证环保+中证500占账户42%的资金,而这两个指数在今年都有超过30%+的跌幅,所以账户亏损这么严重也能找到原因了。尽管已经在努力降低这两个指数的占比,不过收效甚微。

第二个重要原因,只要手里有钱都会迫不及待买入,没有注意节奏,这可能也是在账户总资金量增加170%的情况下仍然大幅亏损的原因之一。

3投资收获

很多人都认为2018年是仅次于2008年,A股投资第二困难的年份。很幸运我在初入股市,没有多少本金的情况下遇到熊市,让我即使亏损较大也淡然处之。

关于投资收获,主要包括下面几个:

(1)投资要无后顾之忧

大约在7~8月份的时候,跌幅较大,而且当时正好刷信用卡得到一笔钱,后来就将这笔钱全部投入股市,打新可转债,想着超跌反弹再把这笔钱赎回,哪知股市“东南飞”,本想短炒,最后套牢了。后来信用卡还账单,只好不断分期,交了高额的手续费。在10月份跌幅更大的时候,真的害怕了。当时做了两件事情,卖掉亏损6%的可转债,还清信用卡账单。给家人配置基本保险。做完这两件事情之后确实轻松很多,也免去了后顾之忧。

很多时候我们对于自己可承受的波动过于高估,等到危险真正来临的时候,才看清自己,因此投资要留有余地。

(2)不要加杠杆

这一年看了太多加杠杆爆仓的投资者,有的甚至放弃了自己的生命。引以为戒,告诉自己投资不要加杠杆,尤其是不要在熊市加杠杆。熊市中投资者的情绪是不可预料的,任何消息都可能变成坏消息,2638点不是底,2449点也可能不是底,加高利率的短期杠杆只会加速死亡。

(3)节奏很重要

在2017年树立了“低估买入、正常持有、高估卖出”的理念,现在想来,还是太天真。这里面的主要问题是,我所认为的低估是否真的低估,这需要科学计算才行,即使是大V的估值表也不一定可靠。其次,低估买入,如何买入,是每周买入还是每月买入,都是问题。

关于节奏的问题,其实就是时间和空间的问题。好在这个已经有了初步的解决方案(详见如何根据估值确定指数的买入点、买入节奏)。之后就是不断细化的问题了。

(4)资产配置的真正含义

为什么要进行资产配置?我的投资品种有16个,以后还会增加。真的需要这么多的品种吗?配置这么多品种的含义是什么?

我目前的理解,资产配置其实是对投资市场不确定性的一种应对。投资者很多时候是被金融市场的极端风险打败的。极端风险发生的概率可能只有万分之一,但是一旦发生就是致命的。即使再看好一个产品,也不要all in。

资产配置包括大类资产间的配置,大类资产内的配置,如何确定这些资产的配置比例,这个是自己未来的研究重点,投资之路道阻且长。

(5)投资上的成长

以上都是关于投资心得或者投资操作上的收获,如果让我给自己的2018年的投资成长打分的话,满分10分,给自己8分。

在心态上,面对A股历史上第二困难的投资年份,能够不惧下跌买买买,为了这份勇敢,就值得给自己打call。

在投资体系上,这一年建立了自己的投资账户结算,做了投资净值图。而且写了两篇自己颇为满意的投资文章(如何根据估值确定指数的买入点、买入节奏;熊底到牛顶,不赔钱&收益翻倍下的最大亏损比例),这是自己独立思考,投资体系化的标志,因此尽管账户亏损严重,仍然收获满满。

希望在2019年上,不光智识增长,账户金额上也出现浮盈。

4 2019年投资计划

2019年的重心转移到工作,关于投资,2019年要远离投资市场的喧嚣,静下心来多读一些书,具体计划包括:

(1)降低投资操作频率

过去一年的仓位已经较重,如果在2019年不遇到大跌的话,降低投资操作频率,尽量将投资操作控制在每月两次以内。当然了,投资总结每个月还是要写的,远离市场并不代表对市场一无所知。

(2)多看书

以投资股票的理念投资指数基金,这个理念一直不变。但是经过2018年的洗礼,发现指数基金的学问也有很多,投资股票的时间需要延后了。2019年投资书单包括:

《手把手教你读财报1》:读懂公司财报,同时加深估值指标的了解。这本书其实都已经看了一半了,实在是不感兴趣,还是要强迫自己看下去。

《投资最重要的事》:强烈推荐。这本书今年已经浏览过一遍,2019年将每个章节涉及到的问题进行分析汇总。

《随机漫步的傻瓜》:有关概率的问题,里面的“未然历史”很有趣。

《资产配置的艺术》:如何建立一个投资组合。

书不在多,而在于精,2019年把这些书看完,就很棒了,加油。

(3)基金从业资格证考试

通过考试让自己系统了解基金的基础知识,大概在3月或者9月报名,这个还要看那时工作上忙不忙。

(4)学习输出

最好的学是输出,2019年计划学习输出:

每月投资总结12篇,月投资总结还需要完善。

更新【指数基金池】,暂定上证50、沪深300、中证500、可转债基金、全指金融、红利指数、全指消费、恒生指数。

读书笔记:读财报3份;《投资最重要的事》20份;《随机漫步的傻瓜》至少1份。

5最后想说的是

行胜于言。

她理财 App

她理财 App

2018年,感恩投资路上遇到的每一个人。

写的真好,打赏

写的很好

ETF拯救世界

我们都是见过世面的人...

不加杠杆也是我投资的第一守则,目前也是在准步加指数基,股票反而不敢加。