通货膨胀会让保额贬值,现在买保险亏吗?

小她在进行1对1的咨询服务时,发现有不少朋友都有这样的担忧:

「我现在买50万保额的重疾险,但是二三十年后,那时的50万肯定就不值这么多钱了,那我现在买保险岂不是亏了?还有必要吗?」

其实,这不仅是一个通货膨胀的问题,更是一个买保险究竟买的是什么的问题。所以今天,小她就来跟大家聊聊这两个问题。本文内容如下:

• 什么是通货膨胀?通胀可以完全消除吗?

• 买保险,究竟买的是什么?

• 面对通胀,我们该如何正确配置保险?

一、什么是通货膨胀?通胀可以完全消除吗?

通货膨胀并不难理解,就是货币供应量大于实际的需求。什么东西都是「物以稀为贵」的,市场上的钱多了,也会导致货币贬值,继而就引发了物价的持续上涨。

小她给大家举两个例子,能更好的理解通胀:

• 八十年代,谁家要是有个万把块钱,那绝对可以称的上是「大款」或者「有钱人」了,可是30年后的今天,谁家还没个几万块钱呢?几万块钱还叫钱吗?

• 你开车出门,卡里只有1000块钱,加满一箱油再跟几个朋友吃顿饭,回过头再看看那1000块钱还能剩下多少?或者,你拿着100块钱去菜市场,买二斤肉,再买点蔬菜、水果,100块钱最后还有的剩吗?

钱越来越不值钱,东西却越来越贵,同样的100块钱,今年的购买力就不如明年,这些现象的背后,就是通货膨胀。

导致通胀产生的原因是很复杂的,比如货币超发、商品需求增加、固定资产投资增长、进出口贸易等等诸多因素,都会引起通胀,不过咱们今天不是来探讨这个问题的,前面说这么多,小她只是想让大家知道,通胀对我们最直接的影响就是——钱,不值钱了。

那么,我们该如何判断通货膨胀的存在呢?

一个获取数据最便捷的办法,就是看CPI,也就是居民消费价格指数的涨幅。

这不,最近国家统计局就公布了2019年5月份的CPI,同比上涨2.7%,创15个月的新高。

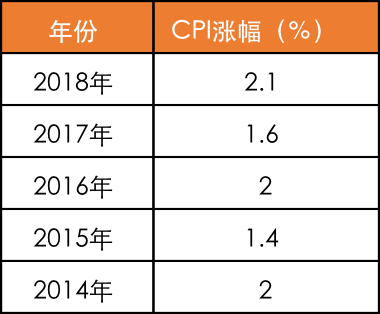

小她也去查阅了近5年来的CPI涨幅,如下图所示↓

近5年来CPI每年涨幅均值约为2%。也就是说,货币贬值的速度约为每年2%,照此计算,10年前的10万元,放到现在只相当于8.2万元的购买力。

不过,CPI中并没有包含房价,只计入了租房价格,可这些年房价的涨幅……嗯,你们懂的,所以说,只看CPI恐怕并不足以完全体现通胀。但无论用哪种测算方法,「钱不值钱」已是不争的事实了。

问题又来了:通货膨胀,或者说货币贬值可以完全消除吗?

很遗憾,通货膨胀是普遍存在的,甚至各个国家还会允许一定幅度的通货膨胀存在。

因为适度的通胀,能促进经济发展,可以间接地提高劳动者的收入,提高消费意愿,而商品价格上涨之后,还会引导很多投资者看到这里的市场机会,从而带动投资。

可能有点儿绕,我们可以试想一下:

如果钱总是越来越值钱,那么今天一顿午饭要20块钱,半年后花15块钱就能吃到,一年后只花10块钱就行,逐渐地,大家一定会选择存钱,控制消费和投资,因为什么都不做,反倒能“赚钱”。长此以往,企业要想挣钱是很困难的,那么整个社会的经济发展就会逐渐慢下来,继而股票下跌、房价下跌,最终工资下跌,所有人的收入都在走下坡路。

因此,只有保持适度的通胀,我们的生活质量才有可能提升。

换句话说,不管你买不买保险,钱都是要贬值的,这个是我们谁都无法阻挡的。哪怕你把钱存银行,或者去投资基金、股票,依然逃不掉货币贬值对财富本身的侵蚀。因为存银行,1年的利息只有可怜的1.5%,连CPI都跑不赢,而投资基金、股票,很可能连本金都保不住,又谈何抵消通胀呢?

二、既然有通胀,买保险还有必要吗?

按目前的CPI涨幅来看,今天的50万保额,在未来的20年、30年后很可能不够看病用的,这是事实。但是,这就能说现在没必要买保险吗?

显然,这个判断逻辑是不对的。

不可否认的是,虽然人们对保险的接受度越来越高,但是我们对保险的功能定位却存在着一定偏差。因此,我们有必要弄清楚,保险究竟是什么?

在小她看来:

1、保险,是一种风险管理工具,这个工具是专门用来对冲发生意外事故、身体健康出现问题后导致的财务风险。

2、保险,还是对资产流动性的补充。当风险事故发生后,如果没有保险,我们只能动用原本用于投资的资金,导致资金的流动性完全丧失,最终还会损耗自己的财富;可如果有了保险,理赔金无疑是对家庭财富最好的流动性支持。

因此,保险从其功能属性上说,是对抗未知风险的工具,压根儿就不是对抗通胀用的。

另外,我们总是盯着未来二三十年后的保额够不够用,却忽视了很重要的一点,那就是这几十年之间如果发生了风险,怎么办?

还是那句话,我们不知道风险何时发生,也不知道发生后会给家庭、给财富造成何种损失,因为未知,所以恐惧;如果已知,那就不足畏惧了,对吗?

所以我们今天买保险,不管是意外险、重疾险还是寿险,都是为了防范被保险人在当下阶段发生风险事故,给家庭造成的财务损失,而不是一次配置管一辈子。

三、面对通胀,我们该如何正确配置保险?

小她建议大家,在不可控的通胀面前,保险配置应该遵循以下两个原则:

• 循序渐进,动态调整

• 拉长缴费周期,充分利用杠杆

1、循序渐进,动态调整

与小她进行过1对1咨询的朋友肯定知道,我们为大家出具一份合理的配置方案,一定是根据当下的家庭结构、收支情况、资产负债等因素综合计算出来的。而你(家)目前的情况,并不代表未来一直这样,收入提高了、买房买车贷款了、孩子出生了,这些直接影响配置结果的因素发生任何变动,都会导致原本的保险配置需要优化调整。

我们不要期望一次投保,就能保障一辈子。家里添人口了,房子不够住了,我们会考虑换个大房子;车跑了十年八年了,小毛病不断,也需要更新换代,更何况是保险呢。保额因为通胀的原因导致不足,我们加保就可以了。

这时,可能还会有人说,加保肯定也要增加保费呀,万一自己负担不起怎么办?

这时,我们就要遵循第二个原则:↓

2、拉长缴费周期,充分利用杠杆

在通胀的作用下,保额不可避免的会被逐渐稀释,但是,我们的保费其实也被稀释了。

比如十几年前,人们的平均工资才2000多块钱,如果那时候贷款买房,每月还1000来块钱,你会觉得压力很大。可是现在再看,1000块钱的房贷,早就不是负担了。

缴保费也同样适用这个道理。

因为保费的支付也可以选择分期,比如20年、30年。

小她以30岁的男性为例,选择了可多次赔付的光大永明的嘉多保重疾险,30万保额,保障至70周岁,每年保费是4353元。现在如果感觉这个保费有些压力的话,那么第10年、第20年呢?

10年后的4353元,如果按照2018年的2.1%CPI涨幅算,只相当于现在的3500元左右,20年后,只相当于2800元……

虽说分期缴费的总保费会高于趸交的保费,但是考虑到资金本身具备的时间价值,缴费期限越长越有利于充分发挥资金的效用,也能缓解我们的财务压力。

而且,我们还能最大限度的利用保险杠杆。

还是拿刚才那个例子为例,30岁男性购买了30万保额的嘉多保重疾险,如果他不幸在第二年就罹患了重疾,保险公司就会支付他30万的保险金,此时他只用了4353元,就撬动了30万的杠杆,杠杆比高达68.9倍;如果在第三年出险,累计缴了8706元保费,杠杆比高达34.4倍……如果在第20年几以后出险,保费共计87060元,杠杆比也有3.4倍。

而且,现在的重疾险都有豁免功能,在缴费期间如果发生轻症、中症或者重疾,后期未缴的保费也可以不用再交了,缴费期限越长,也越有利于让豁免条款充分生效。

以上两点,都可以很好的抵消因为通胀的存在,导致的保额不足的问题。

小她说:

无论是投资还是配置保险,通胀都是我们无法回避的问题。而保险本身,也不是对抗通胀的工具,更不是用来赚取收益的,所以,我们不应该被未来的通胀吓到以致于不配置保险。要知道,现在买保险是你未来人生中最便宜、保障时间最长的时候,如果被通胀牵绊,总想着「到时候」再买吧,那么到时候的保费,大概率会成为你的负担,甚至会面临无保可投的问题。

她理财 App

她理财 App

我一直觉得通货膨胀对保额有影响 那必然对保费也有影响啊 所以没有关系的 在可承受的范围内 保额买大一点的就好

既然意识到保额会贬值,在有钱的时候加大保额不久行啦