长期投资,锁定利率最关键

关注这个话题,关注财富增值

今天想聊一聊长期投资这个话题,对于家庭资金中“保命的钱”,这里保命的钱,可以是关乎生存的大事,通常是用于养老和教育的两大目的的资金。既然是养老和教育,短则十年,长则数十年,需要考虑的是长期投资产品。那么,长期投资产品需要考虑哪些因素呢?

一、活期产品为鉴——利率与流动性不可兼得

最近余额宝破2的帖子到处都是,余额宝从2013年6月横空出世,6%+的收益率,随时可以取,随时可以存,把货币基金推广到了众多用户手里。时隔不到七年,余额宝利率已经不足2%。而市面上又出现了很多其他可替代的产品,例如互联网银行推出的活期产品。但即使如此,这类产品的利率波动是最大的,基本就是市场利率最快反馈。

就拿小她去年上线的众邦宝为例,最开始3.8%活期,后来3.85%满7天才可以取,再到现在依然是满7天取的利率也只有3%。而且未来利率依然在持续走低,最新的LPR已经降到4.65%,可见这类产品的利率依然会跟随市场持续波动下行。

从这点可以看出,利率与流动性不可兼得,想要流动性,利率就无法锁定。即使我们时刻都可以选择市面上利率最好的产品,但大趋势也是跟随市场行情波动的。

二、长期投资——保本第一,利率第二

既然是保命的钱,那么本金就是第一位的,其次才是利率。

市面上低风险的长期保本产品,大致有几种——

1)银行定存,最长五年,缺点是利率很低

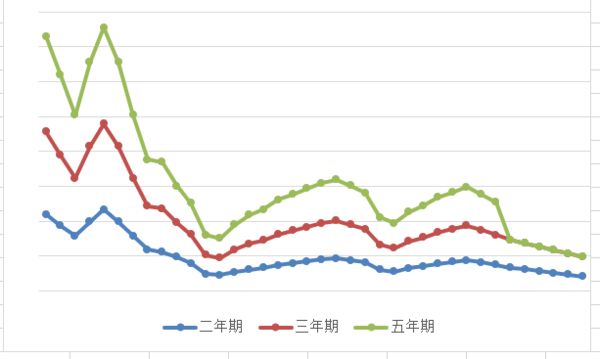

最长仅能锁定五年,而且利率持续走低,简单整理了过去30年的二年期,三年期和五年期的利率,90年代初的五年期是10%+的利率,现在已经不到3%了,还不如买银行活期理财呢。

2)地方银行/商业银行发行的大额存单,最长五年,购买渠道不好保证

同样是银行系存款产品,利率比定期存款高,也是最长五年,缺点就是购买渠道不好保证,例如我就经常羡慕老家的一些小伙伴经常可以买到本地银行发行的一些大额存单,利率很不错。

另一个缺点就是需要凑够大额才能买,十万起?也有更高的,对于大资金用户是很好的,对于每年按计划储存养老金/教育金的小老百姓就显得有点困难了。记住银行存款产品每个银行不超50万。

3)国债,全国都可以购买,利率不错,锁定五年,缺点是限额限时靠抢

对比地方银行/商业银行的大额存单,国债就是全国都可以购买的了,利率也不低于这些大额存单,唯一的缺点就是限时限额发行,需要蹲点拼网速/大早上去排队。国债产品中最佳的选择就是每年付息的电子式国债,往年是4月,6月,7月,8月,10月,一年发行五次,今年疫情原因,4月份的国债发行暂停,下一次暂定发行时间是6月10日。到时候我们一起关注。

三、下行行情中,锁定利率是关键,锁定多久则是关键的关键

以上三种风险非常低,而且锁定利率的产品,是比较适合普遍大众的。但是以上的产品锁定的利率都只有5年。对比和市场利率几乎同步的活期产品,这些产的利率也是随着市场利率的大趋势走的,这些年,不论是银行存款,大额存单,还是国债,利率都在持续走低。而我理解的未来的利率依然是下行的,经济增长会趋缓(不说今年疫情影响下几乎停滞的经济),那么用更低的利率去刺激经济是常用的财政手段。在未来利率继续走低的预期下,锁定更久的利率,就会更为关键。

那么这里,也推荐大家关注养老金/教育金的另一个选择——年金险。早先写过一篇测评:

现在产品下架了(好产品是不等人的),年金险的单利并不高,但因为时间够久,复利下来的效果非常惊人,IRR4.025%的产品,复利之后可以达到5.6%的单利效果。每个人买入时年纪不一样,会引起持有时间不一样,因此年纪不一样的人买入年金险,可以实现的IRR是不一样的,这是为什么年金险都是提最高的IRR,论坛达人很多支招如何计算年金险的IRR,以最近即将下架的自在人生(即将下架,好产品不等人+1),我今年36岁买入的话,60岁领取,到80岁IRR大约是3.9%+,和最高的4.025%也相差不大,最大的优点是保本,并且锁定了二三十年的利率。作为产期产品来说,确实是一个选择。也是市面上比较适合老百姓买的长期产品了。

小结,几种适合放置“保命钱”的长期投资产品:

1)银行定存,最长五年,缺点是利率很低

2)地方银行/商业银行发行的大额存单,最长五年,缺点是门槛高,购买渠道不好保证

3)国债,全国都可以购买,利率不错,锁定五年,缺点是限额限时靠抢

4)年金险,锁定10年以上利率,缺点是好产品少,下架得快,多看达人分析,寻找最合适的产品,及时买入。

她理财 App

她理财 App

前排 10

无论是投资的钱还是保命的钱,都建议大家把眼光放在家庭资产象限去看,从整体角度评估和选择合适的产品

100

今天刚看了理财大学公众号推文,再来子期这加深印象。20

赞赏500

20

打赏500

学习了,回赏500