合理规划财务结构,才能在经济下行时期,保护好自己

现在打开自媒体,刷到金融、财经、房产内容,都跟今年经济下行脱离不了关系。这也确实是今年发展的现状。

美国股市熔断,美联储无限超发货币救市;原油市场大跌,中行原油宝出现多头客户全部穿仓的情况;离我们生活最近的余额宝,收益跌破2%,再也不是我们的零钱罐。

2020年的经济怎么了?是不是经济真的出现危机?那我们的资产,应该怎么规划?

就拿离我们的最近的余额宝来说,它的利率是跟着央行基准利率走的,而基准利率是跟着宏观经济走的,它的下降,就说明,央行有意在降低储蓄利率。

从今年4月20日,公布的LPR也可以侧面反映。百姓生活中,LPR应用最广泛的就算房贷,如果房贷利率降低,那么储蓄利率降低也是早晚的事情。

通常情况下,多数国家为了刺激宏观经济,希望目标是一个低利率,适当通胀的环境,这样能刺激投资和出口,维持整体经济环境的平稳运行。而欧美一些发达国家,已经率先进入了负利率时代,本次因为疫情,美国也被迫进入了0利率时代。

其实,我国进入零利率或者负利率也只是早晚的问题。

利率下行是大趋势,前几年,6%左右收益率的理财产品一大把;10%以上的P2P,更是遍地都是。而随之P2P接连暴雷,经济环境下行,4%左右收益的银行理财,大家都不一定能买到,看到3.9%的创新存款,可能都要靠抢了。

在这个下行的经济环境中,合理规划资产,太重要了!

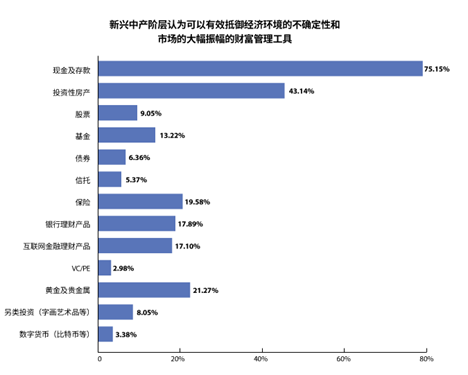

《2018年中国新兴中产阶层财富白皮书》显示,更多的新兴中产选择现金及存款、投资性房产、黄金还有保险以有效抵御经济环境不确定性。

现金存款咱就不说了,从今年1季度央行公布的M2的数据就可直观感受到,大家都意识到经济的波动,所以每天就知道存钱,存钱!在这90天里,每天新增居民个人存款就有711亿元,这个数字是不是很吓人。

但是存款有一个问题,就是经济情况不乐观,那利率就不会高,如果通胀严重,那么就相当于资产一直在贬值。最合理的做法是不能没有现金,也不能将所以资产换成现金。

房产,在过去十几年的时间里,增值真的是神一般的存在。但最近几年的政策监管,获利越来越低。未来房价是否依然坚挺,没人敢打包票,得看供需情况。现在借钱“炒房”的人越来越少,就说明“住房不炒”的政策实施的还是很坚决的。如果是刚需,在这个机会买,可能拿到一个好价钱,如果是高额杠杆,用来炒房,那小心血本无归。

黄金,算是一个稳值工具,短期有机会赚一笔,但长期避险功能一般。还记得2013年中国大妈秒黄金的血泪嘛,都7年了,有多少大妈解套了?所以,持有黄金真的能赚钱,这里还得打个问号。

基金算是风险投资中相对稳定的方式了,长期投资,收益可能高些;但收益也毕竟是跟着大趋势走的,有浮动,很考验经验和耐心,而且它不是复利增值,如果经济形式不好,变动还是很大的。最推荐的就是指数定投,如果周期足够长,可以平衡一下经济波动,但又有多少人能坚持到一个经济波动周期呢?

我们熟悉或常见的投资方式,不外乎以上这些方式,再加上股票、P2P等,但每种投资方式,都有它的优势或者弊端,有的是变现慢、流动性差;有的是收益低、还有风险、安全性等问题。

其实,在经济寒冬的情况下,想长期拥有稳定、安全的理财方式,合理配置家庭财务结构,大家一定要把保险的年金保障考虑进去,因为只有它能实现长期,稳定,低风险,又能持续获得收益。这是任何风险投资都做不到的事情。

如果你有养老规划,那么就可以买养老年金,如果你是为了孩子,那可以买教育金。如果,只是为了纯粹的储蓄,希望长期有个高收益,高领取的现金流,那就买早返还或者有保底利率的年金险,这些都是可以选择的。

家庭财务规划,好比经营一家小公司,不同部门,有不同部门的工作需求,分工配合,才能做出更好的“事业”,如果所有人没有明确划分,都扑到一件工作上去,那势必会造成人员冗杂,发挥不了最大价值。

还没有人回复,赶紧来抢沙发啦~

她理财 App

她理财 App