豆丁亲测,告诉你达尔文超越者、超级玛丽旗舰版,到底该怎样选?

豆丁之前跟财蜜们约定过,说最近要再补充个重疾险,等选好后,就跟大家分享一下选购心得,供大家参考。

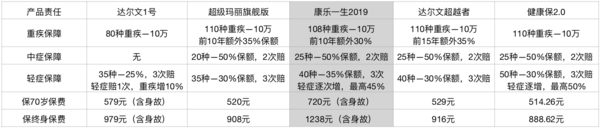

结果事情太多,就搁置了。可没想到,最近小她又新上了一款达尔文超越者,正好也在豆丁的选择范围内,于是备选产品就变成了超级玛丽旗舰版、康乐一生2019、达尔文超越者、健康保2.0,还有已经买完的达尔文1号做参考。

开始筛选产品前,还要跟大家啰嗦几句:

1.豆丁已经有30万的重疾保障,这次是准备再补充一份重疾,单次重疾仍然是我的考虑范围,但并不是多次重疾不好。只是因为保费预算有限,而且还没有家庭责任需要我承担,所以先把自己管好,就知足了。

2.没买过重疾的小白财蜜和买过重疾想再买一份的财蜜,都可以好好看看豆丁的这篇帖子,说不定有一些选择思路,就正和你心意。

好了,话不多说,咱们开始筛选产品吧!

一、了解原有产品,补充缺少责任

豆丁之前在小她买了20万的达尔文1号,这款产品的亮点是价格便宜,身故责任返还现金价值,且终身方案的现金价值一直递增,冲着这点,我就入手了20万,终身方案,30年交的达尔文1号。

对于还没有任何重疾保障的财蜜们,豆丁的建议是先选择一个基础终身方案的保障作为基础,之后再补充新的保障责任或是保障额度。

由于达尔文1号是去年的重疾产品,没有中症责任、没有最近大热的恶性肿瘤额外赔付责任,所以豆丁本次关注的产品责任就是这两点。

确定好需要的责任,再开始筛选产品,最后符合要求的单次重疾险有如下几款:超级玛丽旗舰版、康乐一生2019、达尔文超越者、健康保2.0。

二、结合自身保费预算,组合不同保障责任

豆丁本次选产品,是为了补充保障,保额10-20万即可,当然保费预算也就一两千即可。但是对于没有重疾保障的小白们,更建议保额选择30万+,保费预算可能要提高到5千+了。不过不用嫌高,对于线下的保险产品,已经很便宜了。

1、纯基础保障(重+中+轻),目的为了补充保额

如果选择纯基础保障,也就是重疾+中症+轻症责任,那么就是单纯的补充我原本已有的30万保额,那豆丁更偏向于保障至70岁,这样保费压力小。

康乐一生2019捆绑身故,不做考虑,目前健康保2.0保费价格最低,超级玛丽旗舰版适中,多出10年35%的重疾保额,达尔文超越者最高,但也仅高出15元,但多出15年35%的重疾保额,综合达尔文超越者更优,作为后续备选之一。

2.基础保障+癌症,目的为了补充保障责任

豆丁之前提到过,本次补充重疾的原因之一就是想增加中症和癌症责任,但既然附加癌症,就应该选择终身方案。

因为附加恶性肿瘤责任是二次赔付,也就是重疾中的恶性肿瘤赔了,这个还能赔一次,相当于癌症多次赔。

豆丁觉得这个责任对于每个人都很需要,尤其对于癌症更为高发的女性。30-45岁是妇科癌症的高发期,而70以后,其他器官也可能发生癌变,而且罹患过一次恶性肿瘤,身体的免疫力下降,更容易受到癌细胞的侵蚀。

康乐一生2019由于捆绑身故,保费价格偏高,而健康保2.0,附加恶性肿瘤后,保费变为最高,可见,健康保2.0基础责任最优,不适合附加保障。

最后在超级玛丽旗舰版和达尔文超越者中筛选,附加恶性肿瘤责任后,终身方案的超越者比超级玛丽多出22元,但是重疾额外保障多出5年,恶性肿瘤额外还多出20%保额,这个价格值。最后还是达尔文超越者胜出。

三、结合保费预算,确定最终方案

经过两轮对比,最后选择的产品就是——达尔文超越者。一个是保障至70岁的基础方案,年交保费529元,一个是保障终身的基础+恶性肿瘤方案,年交保费1016元。

最后豆丁选择终身的基础+恶性肿瘤方案,10万保额,年交保费1016元。因为该方案无论从保障责任还是保费价格,都在豆丁预期范围内,而且正好弥补了之前欠缺的责任,使保障范围扩大。

豆丁的重疾险选择完了,不过还有几句话要说:

豆丁因为之前有重疾险,所以选定了10万保额,目的只为了扩充,提高保额,增加责任。

本次产品对比,因为原有的达尔文1号含有身故责任,所以没有对比含身故责任的保费价格,如果财蜜们需要,豆丁有时间可以再给大家对比参考一下。

这次的产品对比,是按照豆丁的信息计算的价格,每个人年龄、性别、身体情况各有不同,大家可参考豆丁思路,自己实际进行对比一下。

对于想选择身故、癌症责任的财蜜们,豆丁更建议选择终身方案,因为毕竟以后医疗条件越来越好,五、六十年后,说不定人均寿命能到达100岁,那较长的保障期限更加实用。

她理财 App

她理财 App

嘿嘿,谢谢,谢谢对豆丁的肯定,豆丁以后会更加努力的~

跪谢土豪,哈哈哈

插问,怎么换呢。之前买的保险是退费嘛?

保费是不退的哈,但要是原先购买的保险有现金价值,退保时会退回相应的现金价值。

我又来提问了,楼主这篇仅从几个大维度做比较,比如重疾、中症、轻症、癌症,年缴保费,保额等大的维度,是否需要去细扣产品的保险条款?

因为我看到一个测评说各家保险对疾病的定义存在差异,还有理赔定义的区别,

所以仅从这几个大维度对比价格,是否存在虽然价格便宜,但理赔困难?

还有条款里的免责是不是也要在对比维度内?

另一个问题是,重疾含身故的,如果已经有定期寿险了,是否不需要加身故?

对于是否细扣条款,因人而异,你要是有时间,十几页的条款,可以每个产品都对比一下,确实不同公司,会有几项疾病的内容有所不同。但豆丁想说的是,对于重疾,高发常见的25种重疾,银保监都规定了疾病和理赔的标准,保险公司有差异,也不会差异的离谱,所以大多数是可以放心的。像中症、轻症这类的,没有监管部门标准的定义,但保险公司也不会从这几十种的疾病中,估计找几个提高门槛,故意不理赔,这基本上不会发生。

关于疾病方面,保险公司做的最差劲的,就是之前平安的平安福了,高发的轻症没几个,保的都不是重要的,那也没像你想得那样,故意不理赔。

理赔的事情,要一分为二的看,保险公司做的是合同买卖,大家都诚实守信,那么很快就理赔了。如果买的时候,有问题,故意不告诉,那理赔时,保险公司都会调查,被发现有隐瞒倾向,当然不会理赔。

至于免责内容,重疾险大多都差不多,多几条,少几条,其实都在常规免责范围内,就算比,也比不出什么。反而是寿险,免责少的,更让用户有倾向。

有定期寿险了,如果是为了分担家庭责任风险,那么就可以不买含身故的重疾险,只买重疾责任就好。但是,对于有的人,不在乎保费,但是觉得只保重疾,要是不生病,钱就白交了,那么也可附带一个身故责任。这种因人而异。不过从风险角度讲,有寿险了,可以不要身故。

感谢感谢,这样我有点放心了,就是因为每份保险合同有几十页没时间去对比,不去对比嘛又怕里面有什么坑。这么说来高发的25种疾病定义和理赔标准应该不会差太多,其他的有差异也无所谓了

好的,明白了,谢谢

是滴~因为前面25种是监管机构制定的规则,也是最高发的,所以放心吧~如果一款产品真的坑特别多,不建议买,你在她理财或是大多数保险公众号上都能了解到,但如果只有一两个人说,不排除是销售误导,鸡蛋里挑骨头,所以别自己吓自己啦·~

客气啦~![[胜利]](https://static.talicai.com/emoji/talicai/emot23.png)

准备买超级玛丽旗舰版,不选身故返保额,是默认返现金价值吗?那如果投保人和被保人一样,被保人身故没有赔付过,还能返吗?

不是默认返,是需要退保操作,现金价值就是退保时,能得的钱。

被保人身故的,也可以委托其他人申请退保吗

每个保险公司的流程不一样,除了被保人外,投保人或是受益人都可以向保险公司提出申请,但具体的流程要看保险公司咋规定的