财女第1天:原来我这么有钱【21天变财女训练营第一期】

写在前面:

请在阅读完教程后,按要求完成课后作业。

如涉及到隐私,可隐去真实数字。

请相信,你做作业是为了自己的“钱”,不是为了她理财,也不是为了班主任。

提交作业:直接在本课程后跟帖即可。

相关:

财女第1天:原来我这么有钱

你有没有在理财?

为什么不?

——没钱对不对?

这么多年,每没当我遇到一个年轻人,问他这个问题,十有八九是给出这样的答案。可事实是怎样的?富人才没钱呢!那些大老板的资金链一环挂一环,确实没闲钱。

可是,你有钱啊!只是认为太少,所以不需要管理,或者是不够拿来“理财”。

才不是啦~~~

扔个案例给你分析一下:

A:在国字头某某政府部门工作的科员A,工资5000元。大学毕业2年,国考进入。

B:在某知名外资百货宣传部门工作的职员B,月薪5000元,年终双薪,同样大学毕业2年,校园招聘进入。

一定要选的话,哪一个有钱?

选A

同学,你为什么觉得A更有钱?不要跟我说你觉得他是某二代哦。真实的情况是:

目前,公务员是不扣除养老金的,他们的收入除了基本工资,还有津贴、补贴和奖金,还可能享受地区附加津贴、艰苦边远地区津贴、岗位津贴等,另外有住房、医疗等补贴、补助……通过考核的还享受年终奖金。

我不是鼓励你去考公务员,而是说工资额不能反映收入水平、更不能反映是否有钱。

选B

真的这么简单?5000*12<5000*14,对吧?

可是,我们怎么会让你轻易过关呢?这是一个陷阱题。收入是个系统性工程,有1+1>2的可能性。这个可能性包括:津贴、福利、保障体系,还包括成长空间(在投资领域有一个词,叫市盈率)。

其实,表面看起来,很难分辨谁更有钱,所以我们来细细拆一拆除了“工资”,工薪族还有什么算收入?

举例来说:

五险一金就要算入收入中(按北京市标准),

养老保险缴费比例:单位20%(全部划入统筹基金),个人8%(全部划入个人帐户);医疗保险缴费比例:单位10%,个人2%+3元;失业保险缴费比例:单位1.5%,个人0.2%;工伤保险根据单位被划分的行业范围来确定它的工伤费率,在0.5%~2%之间;生育保险缴费比例:单位0.8%,个人不交钱。住房公积金:个人12%,企业12%。

除了以上固定收入之外,差旅补助、绩效、提成、奖金、分红、股权、期权甚至是回扣等等,都是你的收入。此外,意外收入也存在,如:中奖、获赠、遗产等等。

收入是搞懂财务(也就是钱)问题的第一件事儿:它应该是日常活动中各种经济利益的总流入。——也就是说,只要能换成钱,都算!

我们来盘点下收入大名单:

1、薪资类

包括工资、津贴、补贴、补助、绩效、奖金、提成

2、福利类

包括五险一金、补充保险、非工资性补贴(如交通费、卫生费、托儿补助费、计划生育补贴、取暖补贴、防暑降温费等)、特殊岗位津贴等

3、劳务类

创造发明的各种奖金、劳务费(像课题费、稿费、翻译费、讲课费之类),第二收入、兼职收入,咨询顾问费

4、实物类

收到的各种可折现或者具有现金价值的礼品、礼物、卡、券(羊毛也算吧?)

5、财产类

从银行和企业获得的存款利息、债券利、股息和股金分红

6、转移来的

馈赠、遗产、意外事故补偿、捐赠等

7、风险类的

好处费、回扣、抢劫(这一类都强烈不推荐哦~)

8、意外来的

彩票、彩券、抽奖甚至是捡来的都算(这一类都十分不靠谱哦~)

为什么在第一天的课里就说这么无聊的事儿呢?

有张表分享给你看:

答案就是:人的一生,收入趋势是可预测的。跟生理、经验、能力和所处行业都有关系。一般来讲,35~55这20年是一生的收入高峰期,如果你在这个时间段没积累足够退休后30年所需的话……那就,只能生个厉害的小孩啦。

总结:了解你的收入,才能规划靠谱的人生。

作业:

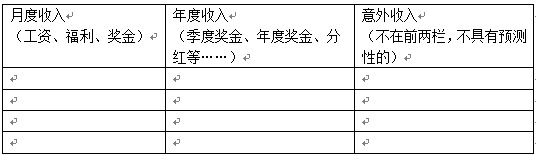

1、 做一个收入预测表,看看你是不是比自己想的有钱:

2、 做一个收入结构图,看看你是不是太依靠薪水了?

3、学完今天的课程,你有什么感想?

TIPS:

提高收入的方法:

1、努力工作,升职加薪2、跳槽、改行、创业

3、理财,提高财产性收入

4、置业,提高资产性收入

推荐阅读:

工资规划四步走:

工资规划最后一步:提高能力涨薪水是永恒的主题

她理财 App

她理财 App

今天刚加入,补上了课,也完成了作业

由于平时都有记账,可以直接从系统中取数

1、收入预测及饼状图

总结:

学习完第一节课,其实在记账软件里诊断收入的时候也说明了一个情况,工资收入占比太高,收入来源比较单一,希望能通过学习来调整,提高理财方面的收入,改善收入结构

交作业咯~

声明:都是税前啊,别看这数字很高,每个月的工资就那么些,绩效每月预发4000元,扣掉五险一金,并没有多少了。其实有些搞不清楚的感觉,就像我三月份才发了1977元。所以我只能是算个大概。

学完今天课程的感受:

1. 我很明白自己属于工资主导型,一直就勤奋工作,起码对得起工资:工资收入不会有太大变化,绩效工资根据单位每年制定调整。所以整体收入大概如此。工资加预发是目前发薪水的常态化,次年中间会发放前一年考核后的未发绩效部分,一般是直接买理财了。

2. 理财收入比例过低。主要以银行理财产品为主,股市的钱很少,且目前还没有回到2008年投入的本金的数额,故忽略不计。今年取出股市钱,开始以每月定存+整体理财为主体,坚持定存是奔着复利去的,为以后自己安心养老做准备吧。

3. 一直坚持记账,但是没有去细分支出和消费比例。

4. 祖父母留给我的一套房子出租,钱给爸妈了。就不计算了。而且平时父母帮我照看孩子,买菜做饭,我没有每月给钱。只是年底给钱和平日多买东西给他们。所以这块只算支出不算收入了。

补交作业!发现自己的福利——五险一金(个人+公司缴纳)占得比例竟然还不低,不过这个其实根本也是依靠工资啦,非工资产生的其他收入占比真的少的可怜啊。。。。。。开源三条路:加薪、理财、置业

毕业第二年剩余4万元

想法:1.原来我工资这么高,但是为啥没存下钱。工资的占比是59%,按正常储蓄来看,我应该把所有的奖金、绩效全部存了,这样可以达到41%的储蓄率。以后就花工资存其他。

2.工资也不要一次性都花了,总有需要用钱的地方。

3.善待自己,对自己大方。

学习中。。。

青鸟来交作业喽

自己的收入95%都是依靠工资的,挺想点其他办法,增加开支啊。